امسال نقطهی عطفی دیگر برای صنعتی است که توسط وقایع جهانی کمتر دیده شده شکل میگیرد. بازیها بهعنوان ستونهای سرگرمی، ارتباط اجتماعی و تسکیندهنده، نقشی اساسی در جامعه ایفا میکنند و کیفیت زندگی میلیونها نفر در دوران بیماری همهگیر کووید-۱۹ را ارتقا میدهند. مصرفکنندگان نسبت به قبل مدتزمان بیشتری بازی میکنند، و بازار بازیها در نیمهی اول سال ۲۰۲۰ با تعاملی بیسابقه توسط مخاطب مواجه شده است. در همین حال، سونی و مایکروسافت در نیمهی دوم سال، نسل بعدی کنسولهای خانگی را راه اندازی کرده و دورانی جدید را برای بازار بازیها رقم میزنند. گزارش جامع 2020 نیوز را سرکارم خانم پرستو منطقی همکار پژوهشی دایرک ترجمه کردهاند.

قرنطینهی جهانی باعث تسریع در دگرگونی بازار بازیها شده است. ده سال پیش، نسلهای جوان رسانههای اجتماعی را به رسانههای سنتی ترجیح دادند. امروزه، بهخاطر تجربههای تعاملیتری که بازیها ارائه میدهند، رسانههای اجتماعی را پشت سر میگذارند. بازی کردن همیشه یک تجربهی اجتماعی ذاتی بوده است و امسال، سازمان بهداشت جهانی طی همهگیری بیماری کرونا، بازیهای ویدیویی را رسماً بهعنوان یک فعالیت اجتماعی مفید و لازم به مردم پیشنهاد کرد. در اصل، بازی زبانی جهانی است که مردم را از طریق اشتیاق مشابه، اهداف مشترک و تجربیاتی یکپارچه به هم پیوند میدهد. با پیشرفت تکنولوژی دنیای بازیها از اپلیکیشنهای اجتماعی بسیار گستردهتر شده و به شبکههای اجتماعی کاملا کاربردی تبدیل میشوند، تا جایی که بزرگترین شبکههای اجتماعی مانند فیسبوک و تیکتاک-متعلق به شرکت بایتدانس- این فرصتها (و تهدیدها) را تشخیص داده و برای کشف پتانسیلهای بازیها، همواره بر روی آنها سرمایه گذاری میکنند.

دنیای بازیها در حال خلق تجربیاتی هستند که فراتر از خود بازی است. Fortnite سال گذشته میزبان یک کنسرت بود و در شش ماه اول سال ۲۰۲۰ سرگرمیآفرینان جهانی زیادی در این بازی میزبان کنسرت بودند. یک نمایش-گفتگوی شبانه میزبان یکی از اپیزودهایش در Animal Crossing بود، افراد زیادی عروسیها و فارغ التحصیلیها را در جهان بازی جشن گرفتند. بهلطف بازیها، مفهوم ناممکن متاورس – یک فضای مجازی که بهطور مداوم آنلاین، فعال و نامحدود و دارای اقتصاد مخصوص به خودش است- به واقعیت نزدیک است.

بازیهای موبایل همچنان به شکستن موانع ادامه میدهند و وسعت بازی را در سرتاسر جهان گسترش میدهند. تنها تا پایان امسال بیش از ۹۲ میلیون بازیکن جدید از بازارهای نوظهور وارد اکوسیستم خواهند شد که بیشتر آنها کاربر تلفن همراه هستند. یکی از مهمترین عوامل موثر، رشد روزافزون بازیهای هایپر کژوال موبایل است. دسترسی به این عناوین-از طریق گیمپلی ساده، زمان انتظار کوتاه، درآمدزایی مبتنی بر تبلیغات- به همه امکان بازی و لذت بردن را میدهد. به ویژه شرکت های چینی بازیساز، درپی کشف راههای درآمدزایی جدید پس از رفع مسدود شدن نه-ماههی مجوزهایشان، تحول در بازار موبایل را رهبری میکنند.

در عین حال، شرکتهای بازیسازی همواره روشهای جدید ارائهی محتوا به مصرفکنندگان را بررسی میکنند. خدمات اشتراک سطح جدیدی از ارزش را ارائه میدهند و این امکان را دارند که رابطهی بین توسعهدهندگان، ناشران و بازیکنان را دوباره تعریف کنند. به همین نحو، سرویسهای بازی ابری با کاهش هزینههای ابتدایی سخت افزار و از بین بردن یکی از مهمترین موانع ورود به بستر بازیهای رایانههای شخصی و کنسول بازی در مسیر جذب بازیکنان بیشتر هستند. با بررسی بیشتر، میبینیم که شرکتهای پیشرو مایل هستند درآمدهای کوتاهمدت خود را برای کسب موفقیتهای بلندمدت قربانی کنند. با تمرکز بر درگیر کردن بازیکن، شركتها ما را به سوی آيندهی بازیهای بدون-پلتفرم سوق میدهند. تا زمانی که بازیکنها به اکوسیستمهای این شرکتها دسترسی دارند- فرقی نمیکند در چه دستگاهی بازی کنند.

برای این منظور، نیوزو تقسیمبندی درآمد بازی را فراتر برده است. در حال حاضر درآمدها را در ازای هر پلتفرم بین بازیهای کامل (بستهبندی شدی و دیجیتالی)، درآمدهای داخل-بازی، و درآمد اشتراک در کنسول تقسیم کرده است.

1.روششناسی و اصطلاحشناسی

روششناسی

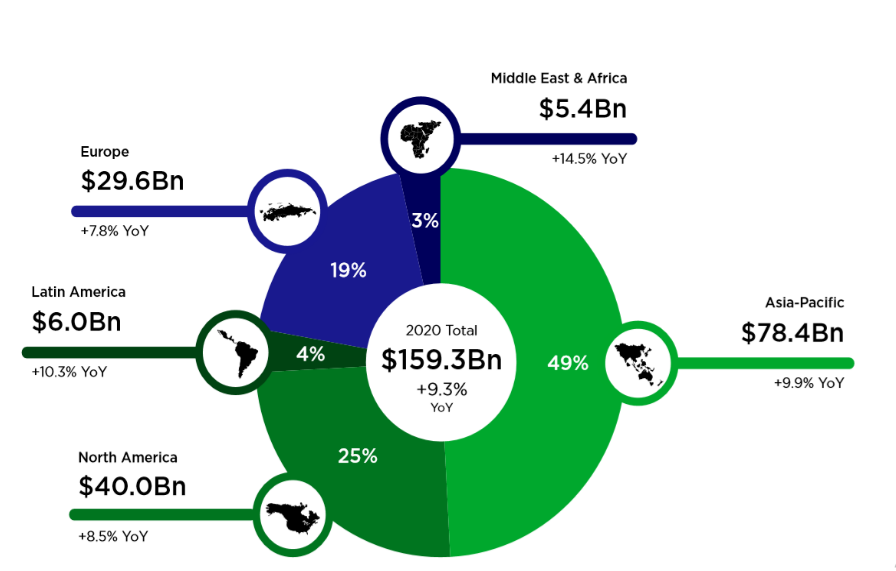

اندازهگیری بازار با انواع داده

هدف نیوزو ارائهی بهترین ارزیابی ممکن از اندازهی بازار جامع بازیها به مشتریان و سهامداران بازار است، این ارزیابی به بخشها و مناطق تقسیم میشود. با توسعهی انواع داده، اطمینان حاصل میکنیم ارقام ما، از لحاظ بخشها، منطقه و در سطوح کشور/ بازار معقول است. در ادامه، رویکرد خود را با جزئیات بیشتر توضیح میدهیم تا مقایسهی پیشبینیهایمان را با منابع دیگر داده تسهیل بخشد.

نیوزو در بالاترین سطح بر سه معیار کلیدی برای هر بازار تمرکز دارد: بازیکنان، پرداختکنندگان و درآمد. ما یک بازار را با کشور یا منطقهی جغرافیایی بههمراه یک یا چند بخش بازی تعریف میکنیم.

اطلاعات مربوط به بازیکنان و پرداختکنندگان عمدتا بر اساس پژوهشهای پایهای مصرفکننده که توسط خودمان تدوین شده، استوار است، و اساس درک دقیق ما از مصرفکنندگان و بازیها را تشکیل میدهد. در پژوهشهای پایهای مصرفکننده، که از فوریه و مارس ۲۰۲۰ انجام شده است، با بیش از ۶۲۵۰۰ مهمان از ۳۰ کشور/ بازار اصلی مصاحبه کردیم. ۳۰ کشور/بازار که با هم بیش از ۹۰٪ درآمد جهانی بازی را نشان میدهند. پاسخدهندگان بین ۱۰ تا ۶۵ سال برای همهی بازارها هستند به جز ترکیه، عربستان سعودی، اندونزی، هند، تایلند، سنگاپور، ویتنام، فیلیپین، مالزی، تایوان و چین که تمرکز سن در آنها۱۰ تا ۵۰ است. پاسخدهندگان با دقت به نمایندگی از جمعیت آنلاین در کشورهای توسعهیافته و جمعیت شهری پایتختهای ترکیه، عربستان سعودی، آسیای جنوب شرقی و هند انتخاب میشوند. در چین، ما بر جمعیت شهرهای ردیف ۱ و ردیف ۲ تمرکز میکنیم.

ما با استفاده از شاخصهای نفوذ سازمان ملل و اینترنت اتحادیهی بینالمللی مخابرات، نسبتهای بازیکن و پرداختکننده حاصل از پژوهشهای مصرفکنندهمان را در برابر جمعیت آنلاین بازتاب میدهیم. منطق این مدل چنین است: جمعیت آنلاین محرک مهمی برای تعداد بازیکنهای بالقوه است و نشان میدهد هر کشور تا چه میزان میتواند از جمعیت بازیکنهای بالقوهی خود انتظار افزایش رشد ساختاری داشته باشد.

تعداد بازیکن و پرداختکننده در گزارش بازار جهانی بازی و در بینش مصرفکننده ما با هم تفاوت دارد، زیرا نحوهی استفادهی ما از مرزهای سنی و از رویکرد شهر اصلی با آن گزارش متفاوت است. در گزارش بازار جهانی بازی، کل جمعیت در نظر گرفته شده است، درحالیکه ما در بینش مصرفکننده از جمعیت بین ۱۰ تا ۵۰ یا ۶۵ سال استفاده میکنیم تا به بهترین شکل جمعیت آنلاین شهری را در اکثر کشورها نشان دهیم.

دادههای درآمد از مدل پیشبینی بازار بازیها با استفاده از روش بالا به پایین اندازهگیری بازار بهدست میآید. ما دادههای اقتصاد کلان و سرشماری صندوق بینالمللی پول و سازمان ملل را با هم تلفیق میکنیم، مانند درآمد خانوار و سرانهی تولید ناخالص داخلی، دادههای مربوط به درآمد معامله و فروشگاه اپلیکیشن که از Priori همکار تحقیقاتی خود بهدست میآوریم، یا از پژوهشهای پایهای مصرفکننده، سایر شرکای داده، اطلاعات مالی دقیق که توسط بیش از ۱۰۰ شرکت سهامی عام گزارش شده است و تحقیقات واسط استفاده میکنیم. همچنین از مشتریان خود که اغلب شرکتهای بازیسازی پیشرو بینالمللی هستند، اطلاعاتی ارزشمند دریافت میکنیم.

برآورد اندازهی بازار و پیشبینیهای رشد برای بخشهای مستقل، کشورها، و در کل برای تمام صنعت، در برابر تحلیلهای ما از شاخصهای بسترهای گوناگون تأیید شده است. بهعنوان مثال، مدل بازار ما میانگین هزینهی سالانه در هر پرداخت یک بازیکن را محاسبه میکند، سپس با ارقام تاریخی، مناطق دیگر، درآمد خانوار و سرانه تولید ناخالص داخلی مقایسه میشود.

درآمدهای تاریخی و نرخ رشد ما نشانگر نرخ ارز دلار آمریکا در پایان سال است. طبق فرضیات ما درباب نرخ رشد، نرخ ارز ثابت در حال پیشروی است، ولی ما نرخ رشد تاریخی را با ارز محلی و نه دلار آمریکا در نظر میگیریم، زیرا این امر تصویر بهتری از رشد زیربنایی میدهد.

ما درآمدها را بهعنوان میزان مخارجی تعریف میکنیم که صنعت در هزینههای مصرفکننده برای بازیها ایجاد میکند: نسخههای کامل بازیهای فیزیکی و دیجیتال، هزینههای بازی و خدمات اشتراک مانند PlayStation Plus و Xbox Game Pass درآمدهای موبایل شامل دانلودهای پولی و هزینههای درون بازی در کلیه فروشگاهها میشود، ازجمله فروشگاههای واسط، و دانلود مستقیم.

اعدادی که ما به درآمدها اختصاص میدهیم مالیات، تجارت دست دوم مصرفکننده به مصرفکننده، درآمد حاصل از تبلیغات درون و بیرون از بازی، سختافزار (لوازمجانبی)، خدمات تجارتبهتجارت و صنعت سنتی قمار و شرط بندی آنلاین را شامل نمیشود (مانند BWIN و ویلیام هیل).

از لحاظ کشورها و مناطق، ما اندازهی بازار را طبق درآمد شرکتها از مصرفکنندگان در یک سرزمین خاص تعریف میکنیم، یعنی برخلاف روشی که درآمد جهانی شرکتهای مستقر در منطقهای خاص را بررسی میکند.

چارچوب مفهومی گستردهتری که پیشبینیهای ما را پشتیبانی میکند، شامل دو عامل است؛ رشد مورد انتظار جمعیت آنلاین بهاضافهی میزان پیشرفت مورد انتظار شاخصهای کلیدی بازار در هر منطقه، که در زیر به آنها اشاره شده است.

در کل، پیشبینیهای ما همیشه نتیجه یک فرایند تکرار شونده است، که به بررسی نتایج فرضیات ما در سطحی بسیار موشکافانه میپردازد. طی این فرآیند، ما به شاخصهای قابل شمارش، مانند نرخ رشد تاریخی، تکیه میکنیم و شاخصهای دشوار برای شمارش، مانند فرهنگ (بازی)، رفتار خرج کردن و سایر عوامل اجتماعی را نیز در بررسیهایمان میگنجانیم.

روششناسی گزارش بازار جهانی بازیها

تحلیلگران شرکتهای مالی جهانی

درآمد بازیهای شرکتهای سهامی عام و شرکتهای خصوصی

- دادههای سرشماری جمعیت و اقتصادی

پیشبینی رشد ارگانیک در مقیاس محلی و جهانی

- پژوهشهای پایهای مصرفکننده در کشورهای کلیدی

درک رفتار پرداخت هزینه و رفتار بازی

- دادههای شراکت

دادههای واقعی دانلود، درآمد و زمان بازیکردن

- اعتبارسنجی دادههای محلی

با شرکتهای تجاری در کشورهایی خاص

- پژوهشهای واسط

گزارش شده در مقیاس داخلی و جهانی

اصطلاحشناسی

تعریف اصطلاحات اصلی

واقعیت افزوده. نوعی فناوری که ازطریق ورودی حسی-پردازش شده با رایانه، توسط ایجاد تصاویر یا صداها نمای زندگی واقعی کاربران را کامل میکند.

پرداختکنندگان بزرگ. پرداختکنندههایی که بهطور متوسط ۲۵ دلار در هر ماه برای محتوای بازی بر روی هر پلتفرم رایانههای شخصی، موبایل یا کنسول هزینه میکنند.

درآمدهای بستهی کامل بازی. درآمد حاصل از فروش بازیها یا محتوای مربوط به بازی که در رسانههای ذخیرهسازی فیزیکی تحویل داده میشود (یعنی دیسک یا کارتریج). همچنین شامل نسخههای فیزیکی میشود که در فروشگاههای آنلاین سفارش داده میشوند.

بازیهای رایانهای مرورگر. بازیهایی که در وبسایتهای معمولی یا شبکههای اجتماعی بازی میشوند.

بازیهای ابری. بهعنوان بازی تقاضا نیز شناخته میشوند، بازی ابری توانایی انجام بازی در هر دستگاه بدون داشتن سختافزار فیزیکی مورد نیاز برای پردازش آن یا نیاز به نسخهی فیزیکی آن است.

نرخ رشد مرکب سالانه .(CAGR) نرخ رشد مداوم طی دورانی از سالها. در این گزارش، کلیه CAGR بر اساس سالهای ۲۰۱۸-۲۰۲۳ است.

بازیهای کنسول. بازیهایی که مستقیماً یا از طریق یک کنسول مانند Xbox ، PlayStation و Nintendo روی صفحه نمایش تلویزیون یا در دستگاههای دستی مانند Nintendo DS یا PS Vita پخش میشوند.

درآمدهای بازی-کامل دیجیتال. درآمد حاصل از فروش بازیها یا محتوای مرتبط با بازی خریداری شده مستقیم از فروشگاه آنلاین که از طریق بارگیری دیجیتالی تحویل داده میشود، بهعنوان مثال، فروشگاه PlayStation ،Xbox Store ، Steam و Tencent WeGame.

بازیهای رایانهای بستهبندی/دانلود شده. بازیهای رایانهای که از وبسایتها یا خدمات دانلود میشوند (ازجمله استیم یا فروشگاه اپیک گیمز) یا بهعنوان یک محصول جعبهدار (دیویدی/سیدی) خریداری شدهاند، همچنین این بازیها مشتریان بازیهای آنلاینچندنفرهانبوه (MMO) و میدانجنگچندنفرهیآنلاین (MOBA) را نیز شامل میشوند.

ورزشهای الکترونیک. بازیهایی رقابتی در سطح حرفهای و در قالب سازمان یافته (مسابقات یا لیگ) هستند با هدفی خاص (یعنی کسب یک عنوان قهرمانی یا پول جایزه) و تمایزی مشخص بین بازیکنان و تیمهایی که در برابر یکدیگر رقابت میکنند.

بازیهای-رایگان. بازیهایی که (از نظر قانونی) رایگان برای دانلود و بازی هستند، و معمولا فرصتهای خرید درون بازی ارائه میدهند.

علاقهمندان به بازی. همه افرادی که از طریق بازیکردن، تماشا و/یا مالکیت با محتوای بازی درگیر هستند.

درآمدهای بازی. درآمدهای مصرفکننده که ازطریق شرکتها در بازار جهانی بازی تولید میشود، به استثنای فروش سخت افزار، مالیات، خدمات تجارتبهتجارت و درآمد قمار و شرطبندی آنلاین.

بازی بهعنوان خدمات. با نام دیگر GaaS، این نوع بازیها، محتوای بازی یا دسترسی به بازیها را با استفاده از مدل درآمد مداوم فراهم میکنند، بهعنوان مثال، یک سرویس اشتراک بازی یا یک رمزعبور قسمت/نبرد.

بازیکنان بسیار درگیر. بازیکنانی که مشخصا حداقل ۱۵ ساعت در هفته را صرف بازی در رایانه شخصی، موبایل یا کنسول میکنند.

درآمدهای درون-بازی. درآمدهای حاصل از فروش اقلام درون بازی، از جمله بستههای توسعه یا محتوا، لوازم آرایشی/ پوستی، تقویتیها، صرفهجویی در زمان، جعبههای غنیمت، شخصیتهای قابل بازی، رمزهای عبور محتوا با هزینهی یکبار مصرف (عبور از نبرد/ قسمت)، ارزهای درون-بازی، رمز محتوا در ازای هزینههای مکرر، و رمزهای پاداش.

بازیهای تلفن همراه. بازیهایی که در تبلت یا تلفنهای هوشمند پخش میشوند.

جمعیت آنلاین. همهی افراد داخل یک کشور/بازار یا منطقه که از طریق رایانه یا دستگاه تلفن همراه به اینترنت دسترسی دارند.

پرداختکنندگان. همهی افرادی که در شش ماه گذشته برای بازی در رایانهی شخصی، کنسول، یک گوشی همراه یا سرویس بازی ابری پول خرج کردهاند.

پرداخت-برای-بازیکردن (P2P). بازیهایی که با پیش پرداخت یا مبتنی بر اشتراک خریداری میشوند.

لوازم جانبی. محصولات سختافزاری مربوط به بازی که برای بازی استفاده میشوند، مانند ماوس، صفحه کلیدها، هدستها، کنترل کنندهها یا مانیتورها.

بازیکنها. همهی افرادی که در شش ماه گذشته بازیهای (دیجیتالی) را روی رایانهی شخصی، کنسول، یک دستگاه تلفن همراه یا سرویس بازی ابری انجام دادهاند.

خرج/ پرداختکننده. میانگین درآمد سالانه تولید شده در ازای هر پرداختکننده (درآمدها/ پرداختکنندگان بازی).

درآمد اشتراک. درآمد حاصل از هزینههای دورهای که برای اشتراکهای محتوای بازی پرداخت میشود. کاربر میتواند با پرداخت برای زمانی از پیش تعیین شده از خدمات آن استفاده کند. در این گزارش، این اصطلاح در چارچوب سرویس اشتراک بازی مورد استفاده قرار میگیرد، یعنی خدماتی که دسترسی به محتوای نرم افزار را ارائه میدهد بیآنکه مانند سرویسهای ابری بازی، دسترسی به پلتفرم/سختافزار را فراهم کند.

بازیهای تبلت. بازیهایی که در iPad یا هر تبلت دیگر انجام میشود.

واقعیت مجازی. شبیهسازی تصویر یا محیط درای ابعاد سهبعدی ازطریق محاسبات رایانهای، که شخص میتواند بهصورت مجازی با استفاده از تجهیزات الکترونیکی ویژه مانند هدست دارای صفحه نمایش یا دستکشهای مجهز به حسگر با آن تعامل کند.

شخصیتهای بازی از دیدگاه نیوزو

پرسونای بازیکن. روشی جدید برای دستهبندی علاقهمندان به بازی طبق نوع بازی کردن، تماشای بازی و رفتار آنها.

علاقه مندان همه جانبه. مصرفکنندگانی که عاشق بازی کردن، تماشای محتوای ویدیویی بازیها و داشتن سخت افزار اختصاصی بازی هستند، اما به لحاظ ساعت یا هزینهها به جایگاه بازیکنهای نهایی نمیرسند.

تماشاگر. مصرفکنندگانی که تعداد زیادی محتوای ویدیوی بازی/ورزشالکترونیک در توییچ و یوتیوب تماشا میکنند اما خودشان به ندرت بازی میکنند.

بازیکن عادی. مصرفکنندگانی که بازی کردن را بیشتر از مشاهدهی محتوای بازی ترجیح میدهند، که ممکن است سطح درگیری کمتری با اکوسیستم رایج بازیها داشته باشند (در مقایسه با علاقهمندان همهجانبه).

علاقه مندان به سخت افزار. مصرفکنندگانی که هواداران کهنالگویی فنآوری هستند. متقاضیان اولیهی همیشگی، دوست دارند رایانههای شخصی خود را بسازند یا وسایل جدیدی را امتحان کنند (مثلا، هدستهای VR یا ساعتهایهوشمند).

بازیکن متوقف شده. مصرفکنندگانی که در حال حاضر به بازی علاقه ندارند. آنها در گذشته بازی میکردند اما فعلا درگیر بازی نیستند. ممکن است دوباره فعال شوند؛ بیش از یک چهارم از آنها در آیندهای نزدیک شاید دوباره بازی کنند.

پاپ کورن گیمر. مصرفکنندگانی که کمی بازی میکنند اما از تماشای محتوای بازی لذت بیشتری میبرند.

مشترک. مصرفکنندگانی که از تجربیات با کیفیت بازی، و ترجیحا بازی رایگان یا عناوین تخفیف دار لذت میبرند، اما فقط در صورت لزوم برای سخت افزار هزینهای پرداخت میکنند.

پرکنندهی زمان. مصرفکنندگانی که معمولا با تلفن همراه برای وقت گذرانی بازی میکنند، اما هرگز محتوای ویدیویی بازیها را تماشا نمیکنند. تقریباً یک سوم از همهی خانمهای علاقهمند به بازی در این گروه قرار میگیرند.

بازیکن نهایی. مصرفکنندگانی که به هر چیز مرتبط با بازی علاقه دارند-بازیکردن، داشتن بازی و مشاهده کردن آن- و بیشتر وقت آزاد و درآمد خالص خود را به سرگرمی اختصاص میدهند.

۲. بازار جهانی بازی

بازار جهانی بازی در سال ۲۰۲۰

نمای کلی در مورد هر منطقه و هر بخش

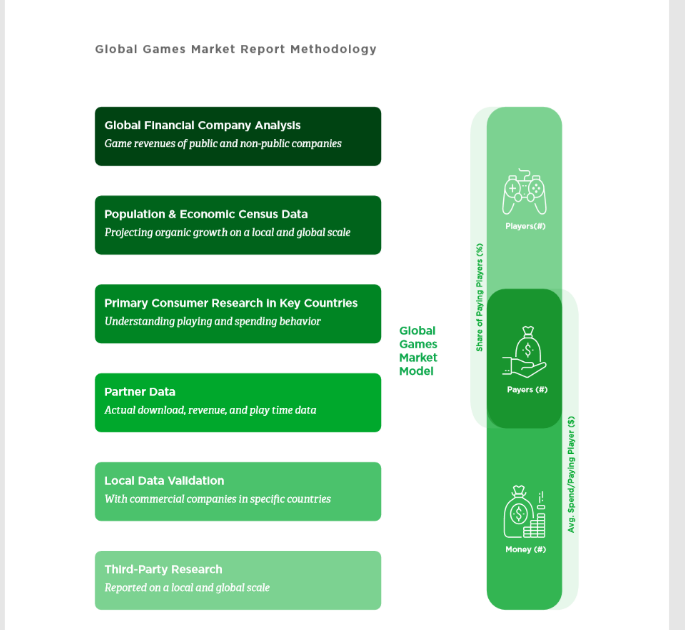

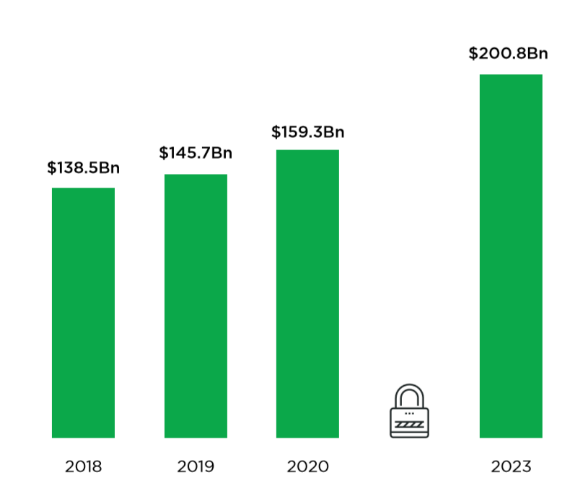

بازار جهانی بازیها درآمد ۱۵۹.۳ میلیارد دلاری در سال ۲۰۲۰ ایجاد میکند که این رقم سالانه +۹.۳٪ افزایش یافته است. بخش زیر تأکید بر چگونگی تقسیمبندی این درآمدها بر اساس منطقه و بخش دارد

- یکی از محرکهای مهم رشد امسال افزایش علاقهی شدید به بازی به دلیل قرنطینه کووید-۱۹ است. راهاندازی کنسولهای نسل بعدی تا پایان سال، یکی دیگر از عوامل مهم این رشد است.

- بازیهای موبایل (ازجمله تلفنهای هوشمند و تبلت) بزرگترین بخش در سال ۲۰۲۰ با درآمد ۷۷.۲ میلیارد دلار و با رشد سالانه + ۱۳.۳٪ است. اکوسیستم های بازی موبایل با رشدی سریع در بازارهای نوظهور منطقهی آسیا-اقیانوسیه و خاورمیانه و آفریقا قرار دارند. با این وجود، آمریکا، اروپا و چین نیز از رشد شدید برخوردار خواهند شد.

- در رابطه با رایانهی شخصی، با روی آوردنبیشتر بازیکنها به بازیهای موبایل، درآمد بازی مرورگر همواره کاهش مییابد. در سال ۲۰۲۰ درآمد مرورگر هر سال ۱۳.۴ درصد کاهش مییابد. بازیهای رایانهای دانلود/بستهبندی شده ۳۳.۹ میلیارد دلار در سال جاری درآمد تولید میکنند.

- بهدلیل قرنطینه میزان درگیری و درآمد در کنسول دستکم در کوتاه مدت، رشد مییابد. کووید-۱۹ همچنین تأثیرات نامطلوبی بر بازیهای کنسول دارد، زیرا توزیع فیزیکی، همکاری گسترده بین شرکتها، و مجوزها بخش مهمی از توسعهی بازی کنسول هستند. این عوامل، همراه با تمایل رو به رشد به مدل کسبوکار بازی-بهعنوان-خدمات، درآمد حاصل از بازی کنسول ۲۰۲۰ را به ۴۵.۲ میلیارد دلار سوق میدهند که رشد سالانه +۶.۸٪ است.

- نسل کنونی کنسول Xbox One و PlayStation 4 امسال به پایان میرسد، یعنی نصب برای این کنسولها در بالاترین حد خود قرار دارد. نینتندو سوئیچ همواره با موفقیت روبهرو است.

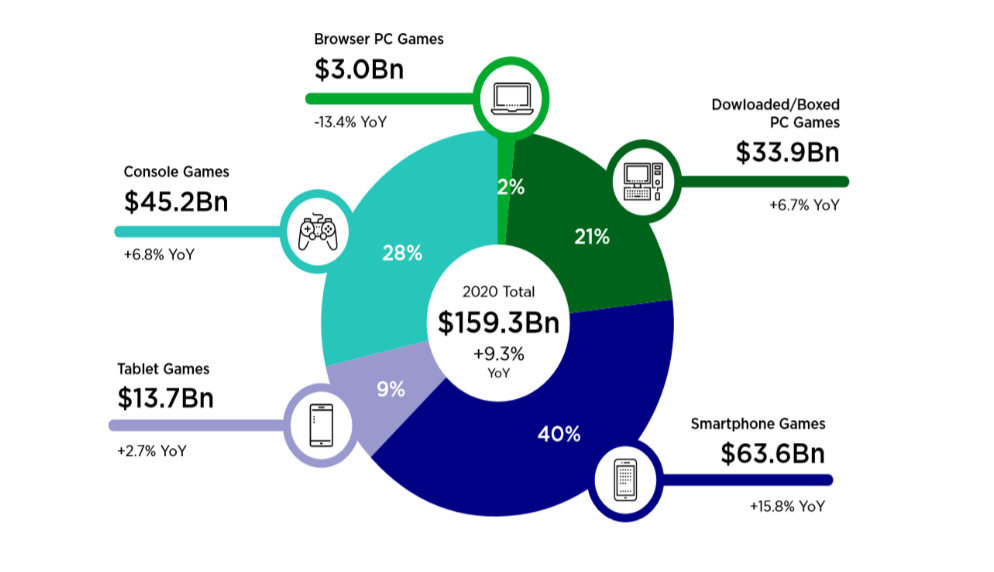

- بازارهای منطقه آسیا-اقیانوسیه در سا ۲۰۲۰ تا ۷۸.۴ میلیارد دلار درآمد تولید میکنند، یعنی سالانه +۹.۳٪ از نصف کل درآمدهای جهانی بازی.

- در سال ۲۰۲۰، منطقه خاورمیانه و آفریقا سریعترین رشد سالانه را از سال ۲۰۱۹ تا +۱۴.۵٪ خواهند داشت.

بازار جهانی بازی در هر منطقه در ۲۰۲۰

در تمام بخشهای بازی، بیشتر بهخاطر قرنطینهی اجباری کووید-۱۹ شاهد افزایش درگیری و درآمدها بودیم، اما بازیهای موبایل بیشترین افزایش درآمد را داشتند (۱۳.۳٪ سالانه). همانطور که گفته شد، موبایل تاکنون بزرگترین بخش بوده است (۷۷.۲ میلیارد دلار). دلایل مختلفی وجود دارد که موبایل نسبت به رایانههای شخصی و کنسول از رشد بیشتری بهرهمند شود: برای ورود به آن کمترین موانع وجود دارد، از بسته شدن کافینتهای رایانهای در بازارهای خاص اثر سرریز وجود دارد، و موبایل از توسعهی بازی کمتر دچار ضرر میشود زیرا در مقایسه با رایانه و بازیهای کنسول از پیچیدگیهای کمتری برخوردار است. انتظار میرود درگیر شدن در بازیهای موبایل سرعت بیشتری نسبت به درآمد داشته باشد. به هر حال، تبدیل کردن بازیکنان موبایل به پرداختکنندگان امری دشوار است. بهطور کلی، در سال ۲۰۲۰ حدود ۲.۶ میلیارد گیمر موبایل وجود خواهد داشت که از این تعداد فقط ۳۸٪ برای بازیها پرداخت میکنند.

کنسول دومین بخش بزرگ۲۰۲۰ است که سالانه با ۶.۸٪ رشد به ۴۵.۲ میلیارد دلار رسیده است. نسبت به اوج رشد در ۲۰۱۸، رشد در بازار کنسول تا حد چشمگیری کندتر شده است. پیشبینیها برای کنسولهای نسل بعدی در سال گذشته منجر به صرف هزینههای کمتر از انتظار برای این دستگاهها شد و تا ۲۰۲۰ ادامه یافت.

در کل، بازیهای رایانهای در سال ۲۰۲۰ حدود ۳۶.۹ میلیارد دلار تولید درآمد میکنند که به سومین بخش بزرگ تبدیل میشوند. رشد بازیهای رایانهای دانلود یا بستهبندی شده با کاهش درآمد از بازیهای رایانهای مرورگر تا حدی جبران میشود، زیرا بازیکنهای مرورگر بیش از پیش به تلفن همراه روی آوردهاند.

امسال، آسیا-اقیانوسیه درآمد ۷۸.۴ میلیارد دلاری بازی را ایجاد میکند یعنی ۴۹٪ از بازار جهانی بازیها را به خود اختصاص داده و میزان رشد سالانه +۹.۹٪ را نشان میدهد. آمریکای شمالی با درآمد بازیها، دوباره جایگاه دومین منطقه را خواهد داشت و یک چهارم از کل بازار جهانی بازی ها در ۲۰۲۰ (۴۰.۰ میلیارد دلار) را تشکیل میدهد. این میزان ۸.۵٪ نسبت به سال گذشته افزایش یافته است، که دومین رشد آهسته سالانه در هر منطقه بهشمار میرود. اروپا با رشد سالانه ۷.۸٪، آهستهترین رشد بازار بازیها را دارد و درآمدی برابر با ۲۹.۶ میلیارد دلار در سال ۲۰۲۰ تولید میکند که تقریباً کمتر از یک پنجم بازار جهانی بازیها است.

اروپا و آمریکای شمالی هم بازار بازیهای بالغ هستند، بنابراین نرخ رشد پایینتر آنها-نسبت به بازارهای نوظهور- معقول است. در همین حال، آمریکای لاتین امسال ۴٪ از بازار بازیها را تشکیل میدهد و سالانه +۱۰.۳٪ تا ۶.۰ میلیارد دلار افزایش مییابد.

بازار جهانی بازی در هر منطقه در ۲۰۲۰

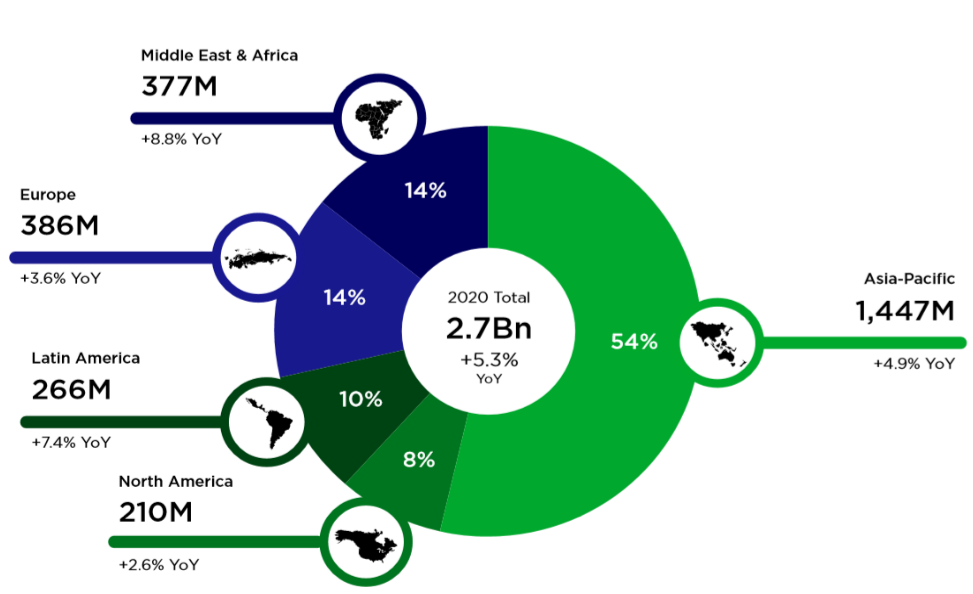

تا پایان سال ۲۰۲۰، در کل ۲.۷ میلیارد بازیکن در سراسر جهان حضور خواهند داشت، که این رقم نسبت به سال گذشته بیش از ۱۳۵ میلیون نفر افزایش یافته است. منطقه آسیا-اقیانوسیه با ۱.۴ میلیارد گیمر، بیش از نیمی (۵۴٪) کل بازیکنان جهان را به خود اختصاص میدهد. آسیای شرقی (بهویژه چین) تعداد زیادی از بازیکنان آسیا و اقیانوس آرام را شامل میشود. آمریکای شمالی امسال با ۸٪ کل بازار، کمترین بازیکنان نسبت به هر منطقه را دارد. در همین حال، اروپا و خاورمیانه و آفریقا هر کدام ۱۴٪ از بازیکنهای جهان را به خود اختصاص میدهند.

تحولات کلیدی به سوی ۲۰۲۳

. ما پیشبینی میکنیم بازار بازیها از سال ۲۰۱۸ با +۷.۷٪ CAGR –نرخ رشد مرکب سالانه- افزایش یافته و تا در پایان سال ۲۰۲۳ از مرز ۲۰۰ میلیارد دلار عبور میکند و به ۲۰۰.۸ میلیارد دلار میرسد.

پیشبینی درآمد جهانی بازی تا ۲۰۲۳

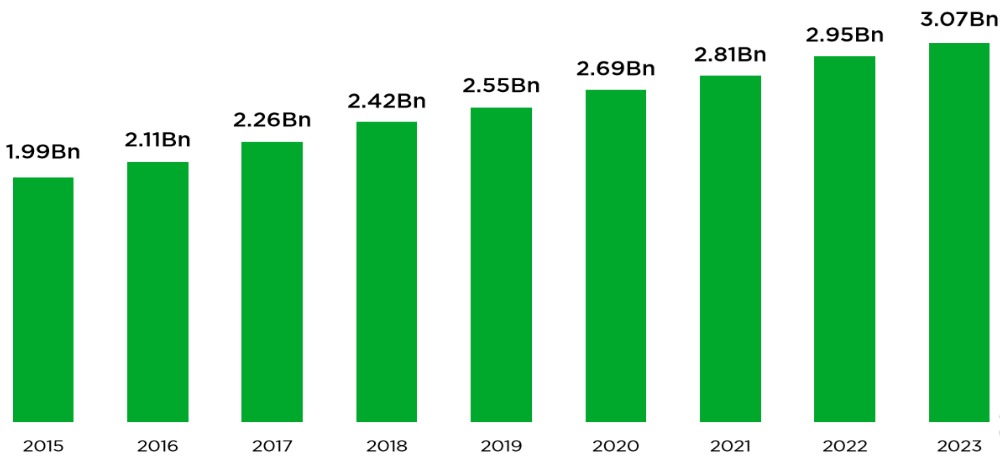

پیشبینی جهانی بازیکن

۲۰۱۵-۲۰۲۳

سال ۲۰۲۳ نقطه عطفی مهم برای بازار بازیهای جهانی خواهد بود. در آن سال، تعداد کل بازیکنان از رقم سه میلیاردی فراتر میرود و CAGR –نرخ رشد مرکب سالانه- (۲۰۱۵-۲۰۲۳) +۵.۶٪ را نشان میدهد. طبیعتا، بازارهای رشد نسبت به بازارهای بالغ رشد بازیکن را بیشتر افزایش میدهند. بهعنوان مثال در سال۲۰۱۹ تعداد بازیکنهای خاورمیانه و آفریقا نسبت به آمریکای شمالی پیشی گرفت. در سال ۲۰۲۲، بازیکنهای خاورمیانه و آفریقا حتی از تعداد بازیکنان اروپا نیز بیشتر خواهد شد. آسیا-اقیانوسیه، که بسیاری از بازارهای رشد را شامل میشود نیز اکثریت خود را بهطور پیوسته و به مرور زمان افزایش داده است. این منطقه ۵۳٪ از بازیکنان جهانی را در سال ۲۰۱۵ تشکیل میداد، در سال ۲۰۱۷ به ۵۴٪ رشد کرد و تا سال ۲۰۲۳ حتی به ۵۵٪ درصد افزایش مییابد.

۳. روندهای کلیدی جهانی

روند بازار جهانی بازیها

مقدمه

بخش زیر مروری است بر روندهایی که در سالهای آینده شکل بازار بازی دگرگون خواهند کرد. در این بخش تغییرات چشمگیر در نیروهای محرک یا تاثیراتبازار از روند سالهای گذشته را دوباره مورد بررسی قرار میدهیم. مباحث دیگری از قبیل استفاده از محتوای نوستالژیک در بازی را بررسی نخواهیم کرد. با این حال، این مباحث همچنان به جهتیابی رشد بازار مرتبط هستند.

۱. بازیکن آمادهی یک: آیا بازی نسلی جدید از رسانههای اجتماعی است؟

بازی همیشه یک تجربهی ذاتی اجتماعی بوده است. بازیهای گذرگاهی و بازیهای مشارکتی کنسول نمونههای اولیه از جامعهپذیری عملی بازیها هستند، اما تجمع بازیکنها (بهطور حضوری یا در فضای مجازی) برای بحث در مورد راهبردها و قصهگویی، نظردهی، دریافت توصیهها و کسب امتیازات بالا، امری است همیشگی. در اصل، بازی زبانی جهانی است که مردم را از طریق اشتیاق مشابه، اهداف مشترک و تجربیاتی یکپارچه به هم پیوند میدهد.

با شکوفایی فناوری ارتباطات(اتصال)، پلتفرمهای بازی مانند استیم و اخیراً توییچ بهطرزی ارگانیک به شبکههای اجتماعی کاملاً کاربردی تبدیل شدهاند. فراتر از آن، خردهفرهنگهای اختصاصی بازی را در ردیت، توییتر، Weibo، ویچت و فیسبوک میتوان یافت. در گذشته، اینها شبکههای حاشیهای اینترنتی بهشمار میرفتند، اما امروزه آنها بهطور گسترده بهعنوان انجمنهای بحث و گفتگوی رسمی شناخته میشوند.

در دههی گذشته، بازیها واقعاً به نوعی جریان اصلی تبدیل شدهاند. تا حدودی بهلطف ظهور بازیهای موبایلی، پیدا کردن فردی بین ۱۲ تا ۳۰ سال که بازی نمیکند – بهویژه در بازارهای غربی و آسیا، هر روز دشوارتر میشود. برای این نسلهای جدید، بازیها جایگزین شبکههای اجتماعی بهعنوان مکانهای دیجیتالی برای دیدار و معاشرت با دوستان شدهاند. این دگرگونی فرهنگی و دلایل دیگر، فیسبوک، گوگل، آمازون و سایر غولهای فناوری را بیش از پیش به سمت بازیها سوق میدهند.

ده سال پیش، نسلهای جوان رسانههای اجتماعی را به رسانههای سنتی ترجیح دادند. امروزه، آنها برای کسب تجربههای تعاملیتری که بازیها ارائه میدهند، رسانههای اجتماعی را پشت سر میگذارند. از این گذشته، بسیاری از دنیاهایی بازی از شبکههای اجتماعی وسیعتر هستند. چرخهی بازخورد بازی غالباً سریعتر، رضایتبخشتر و از بسیاری جهات اجتماعیتر است. استفاده از خدمات گپ صوتی در بازی و خارج از بازی (یعنی دیسکورد) میان مخاطبها نسبت به همیشه محبوبتر شده است. برای بسیاری، حتی خود بازی به گزینهای دوم تبدیل میشود. جشن رویال فورتنایت نمونهای بارز است از اینکه معاشرتی ساده در بازی میتواند انگیزهای عالی برای ایجاد حس درگیر شدن در دنیای بازی باشد.

علاوه بر این، غنای دنیاهای بازی -همچنین ساکنان دیجیتال آن که بهطور کامل درگیر هستند- فرصتی است بینظیر برای برندها و بازاریابهایی که امیدوارند گروههای جوانتر و کمیابتر را مورد هدف قرار دهند، البته تا زمانی که تبلیغات متناسب با مخاطبان مورد نظر باشد.

قرنطینه اجباری کووید-۱۹ باعث شد بیشتر مصرفکنندگان به دنبال روشهایی جایگزین برای معاشرت باشند. بسیاری از این مصرفکنندگان به بازی روی آوردند، و گروههای دوستانه در همهی سنین در طول همهگیری ویروس از بازیها بهعنوان مراکز اجتماعی استفاده کردهاند. پلتفرمهای سادهی آنلاین بازی شاهد تعاملی بیسابقه هستند، این در حالی است که بازی اجتماعی و اشتراکی محورAnimal Crossing: New Horizons رکورد فروش را شکست (عمدتا به دلیل ماهیت اجتماعی آن). به بیان سادهتر، اگر شبکههای اجتماعی بزرگ موفق به درگیر کردن مخاطب ازطریق روشهای جدید نشوند، ممکن است حفظ کاربرهای جوانتر برایشان امری چالش برانگیز شود. بدین منظور ، شبکههای اجتماعی امروزه در بازیها سرمایهگذاری کرده و درحال کشف پتانسیلهایی هستند که توسط بازیها ایجاد می شود.

متاورس: از علمیتخیلی تا واقعیت

دنیاهای بازی فقط جایگزین رسانههای اجتماعی نمیشوند: ثابت شده است آنها جایگزینی مناسب برای رویدادهای زندگی واقعی نیز هستند، به ویژه در دورهی کووید-۱۹. تنها در شش ماههی اول سال ۲۰۲۰، شاهد برگزاری کنسرتهای گوناگون در فورتنایت درمقابل میلیونها نفر از مصرفکنندگان بودیم، یک نمایش-گفتگوی شبانه نیز اپیزودی را در Animal Crossing برگزار کرد، مردم عروسیها و فارغالتحصیلیهای خود را در دنیای بازیها جشن گرفتند. درحالیکه بهدلیل در دسترس نبودن موقعیتهای واقعی بسیاری از فعالیتها بهطور موقت به دنیای مجازی منتقل شدهاند، پتانسیل غیرقابل انکار بازیها برای گردهم آوردن مردم را مشاهده میکنیم. کووید-۱۹ باعث تقویت این شد که مردم بازیها را بهعنوان واسطی برای شبیهسازی تجارب مشترک زندگی برگزینند. پیشرفتهای فنآوری نیز موجب ارتقای تجربیات مجازی است، زیرا به سرعت در حال رسیدن به آن نقطه از تاریخ هستیم که تقریباً هر فعالیت، جهان یا رویدادی را میتوان شبیهسازی کرد. بهعلاوه، سرورهای جدید قادر به ارائهی همزمان این محتوا به هزاران نفر هستند، و در نهایت، VR(واقعیت مجازی) و AR (واقعیت افزوده) بهزودی خطوط بین واقعیت و دنیای مجازی را محو خواهند کرد.

معرفی و انتشار Half-Life: Alyx سال ۲۰۲۰ را بهعنوان نقطهی عطفی برای VR رقم زد. پیشبینی اولین بازی Half-Life طی بیش از یک دهه، فروش Oculus را بهشدت افزایش داد، اما مدارکی وجود دارد که علاقهی جدید مردم به بازی با دستگاه VRرا اثبات میکند. The Oculus Quest که بهطور طبیعی Alyx را پشتیبانی نمیکند -در ماه می ۲۰۲۰ به حداکثر فروش جهانی رسید، و فروش محتوا برای این دستگاه در همان ماه از ۱۰۰ میلیون دلار گذشت. به لطف امر بازیکردن، مفهوم متاورس -فضایی مجازی که بهطور مداوم آنلاین و فعال است و دنیایی نامحدود با اقتصاد مختص به خود دارد- که روزی ناممکن بهنظر میرسید، به واقعیت نزدیک و نزدیکتر میشود.

۲. افقهای جدید: کنسولهای نسل-بعد مدلهای جدید کسب و کار را به ارمغان میآورند.

نسل کنسول Xbox Series X و PlayStation 5 در مسیر پیشرفت است تا چشمانداز تجارت بازیها را بهمیزان قابل توجهای تغییر دهد. مایکروسافت-و تا حدی کمتر، سونی- درآمدهای خدمات این نسل را دو برابر میکنند. تا حدودی بهلطف بازیهای ابری، به نظر میرسد نسل آینده چیزهای دیگری را نیز تکامل میبخشد، تسریع ایجاد مدلهای جدید تجاری و بهوجود آمدن راههای جدید برای درگیر شدن مصرفکنندگان در بازار نمونهای از این تکامل است. بهطور خاص، نسل جدید یک بستر آزمایشی واقعی برای بازیهای ابری، و گامی به سوی کسب و کار بازیهای بدون-پلتفرم سختافزاری خواهد بود.

مایکروسافت پیشتر اعلام کرده است که سرویس بازی ابری خود، xCloud را در بستهای ویژه با Xbox Game Pass گنجانده است. درهمینحال، سونی ارائهی محتوای جدید در سرویس بازی اشتراکی/ابری خود را همواره به آزمایش میگذارد، این سرویس PlayStation Now نام دارد. اگر این سرویسهای بازی ابری بتوانند تجربه بازی در کنسول نسل بعدی را شبیهسازی کنند، پرداخت هزینهی ماهیانه برای آنها جایگزینی عالی به جای

هزینهی مستقیم کنسول ها است. زیر مجموعهی کاملی از گیمرها، یعنی شخصیت Subscriber(مشترک)، وجود دارد که از بازی کردن لذت میبرد اما تمایل کمتری برای خرید سخت افزار دارد. طبیعتاً، xCloud ، PlayStation Now، سرویس Stadia Google و تمامی میزبانهای پلتفرمهای جدید بازی ابری نوظهور در بازار نباید این فرصت را از دست بدهند.

مایکروسافت: با وجود از دست دادن سهم بازار خود خطر میکند تا بعدتر آن را پسبگیرد؟

در ابتدای تولید، راهاندازی Xbox One مایکروسافت با دشواریهایی مواجه بود و از آن زمان تاکنون با سونی رقابت سختی دارد. اکنون، نوآوریهای مایکروسافت در فضای ابری و اشتراکی، این شرکت را در مسیری متفاوت با رقیب سابق خود قرار داده است. فیل اسپنسر، رئیس Xbox اعتراف کرد که دیگر پلیاستیشن را در دستهی رقبای مستقیم خود قرار نمیدهد. سونی حتی برای نیروبخشی به پلیاستیشن، اکنون با Azure مایکروسافت شراکت میکند.

مایکروسافت درحالحاضر ممکن است درآمدهای کوتاهمدت خود را فدا کند تا برای نسل آینده خود را در موقعیتی قدرتمندتر قرار دهد. این شرکت همچنین با قرار دادن تمام محتوای دست اول خود در رایانه-از طریق Game Pass برای رایانه و استیم-، سهم بازار سختافزار کنسول خود را نیز به مخاطره انداخته است. با توجه به ظواهر امر، اگر مصرفکنندگان درحالحاضر دارای یک رایانه بازی قیمتی باشند، سری X هیچ ارزش منحصربهفردی ندارد. در پنج سال آینده، بعید است سونی از ابتدا محتوای خود را به رایانهی شخصی بیاورد. با این وجود، مواردی خاص در پلیاستیشن مانند Horizon Zero Dawn و MLB: Show امروزه برای پلتفرمهای غیر-پلی استیشن منتشر میشوند، به همین دلیل این راهبرد ممکن است در آیندهای دور تغییر کند.

۳.شرکتهای بازی چینی در خارج از کشور موفق میشوند

بازار بازیهای چین بزرگترین بازار بازیهای جهان است، هم از لحاظ درآمد و هم از لحاظ تعداد بازیکنان. همچنین یکی از رقابتیترین بازارها در جهان بهویژه برای توسعهدهندگان موبایل است. برای مدتی طولانی، این بازار تقریباً در خلاء فعالیت میکرد. ورود توسعهدهندگان خارجی به این بازار امری دشوار بوده و هست، و توسعهدهندگان دارای موفقیت محلی، در سطح بین المللی بازخوردی مشابه نداشتند. پیش از سال ۲۰۱۸، استودیوهای بازی موبایل چین بازار بینالمللی را فرصتی برای رشد میپنداشتند. برخی از آنها گاهي ازطريق سرمايهگذاریهای هوشمندانه موفقيتی بينالمللي را تجربه ميکردند، براي مثال سرمايهگذاري عليبابا در استوديو .ONEMT سایر سرمایهگذاریها برعکس تاثیرگذاری داخلی در سطح بینالمللی موفق نبودند، مثل راهاندازی بازی Arena of Valor توسط شرکت تنسنت.

درپی اختلال در بازار بازی و انسداد نه-ماههی صدور مجوز برای بازیهای جدید در چین طی بیشتر سال ۲۰۱۸، برای جاهطلبیهای بینالمللی شرکتهای چینی نقطهی امیدی پیدا شد. رشد درآمد بازی طی چهار سال کمترین میزان را داشت، و برای جبران خسارت و بازیابی مجدد رشد درآمد از دست رفته در طول سال ۲۰۱۸، استودیوها هرآنچه در توان داشتند را اعمال کردند.

مسدود کردن مجوزها کاتالیزوری برای جهانیسازی بازار بازیهای چین بود

با رفع مسدودی مجوزها و روند کند تصویب، بازیهای زیادی برای نشر تلنبار شدهاند. طبق گزارشات پیشین، این مقررات باعث شد بسیاری از شرکتهای بازیسازی چینی بهجای بازار داخلی بر بازارهای خارجی متمرکز شوند. مونتون در جنوب شرقی آسیا بازار خود را یافت، درحالیکه NetEase برای گسترش بازاش بر ژاپن متمرکز شد. استودیوهای دیگری مانند Lilith Games و Funplus پیش از رجوع به بازارهای داخلی خود، بازارهای غربی رادر اولویت قرار دادند-که معمولاً میانگین درآمدزایی ازطریق آنها بیشتر است -.

امروزه استودیوهای چینی در سراسر جهان مشهور هستند به مهارت منحصربهفردشان در توسعهی بازیهای موبایل. ناشران تریپلای غربی برای انتقال دادن برترین برندهای بازیهای خود بر روی موبایل از چینیها کمک میگیرند. بازیهای زیر چتر شرکتهای چینی –ازجمله PUBG Mobile و Call of Duty Mobile- اکنون نمودارهای بازیهای بینالمللی را تحت سلطه دارند، و غولهای فناوری چینی مانند Tencent و NetEase در استودیوهای غربی و خارجی سرمایه گذاری میکنند که تامینکنندهی بازارهای خارج از چین هستند. موفقیت بینالمللی اخیر تنها به نامهای غالب محدود نمیشود. با نگاهی به بازیهای پرفروش روز در سراسر جهان، نتایجی واضح یافت میشود. شرکتهای چینی با اعتقادی تازه به تواناییهای خود برای ارائهی تجربههای جهانی بازی، در حال تاسیس استودیوهای توسعهدهندهای هستند که برای تمام پلتفرمها در سطح جهانی بازی تولید کنند.

۴. قرنطینه: شمشیر دو لبه برای درگیر کردن مخاطب و درآمدزایی در تجارت بازیها

۵. بازیهای سرویس-مستقیم: درآمد شاه است، اما درگیری در بازی پادشاهی است

۶. بازیهای هایپرکژوال دروازهای برای بازیکنان جدید است

۷. زمان پول است: همگرایی کسب درآمد معمولی و اصلی درسی است برای صنعت

۸. مصرفکنندگان تبدیل به سازندگان میشوند: دموکراتیک کردن خلق بازی

۹. VR سرانجام برنامهی تریپلای کشندهی خود را پیدا کرد، اما بعد از آن چه میتواند باشد؟

۴.رتبهبندیها

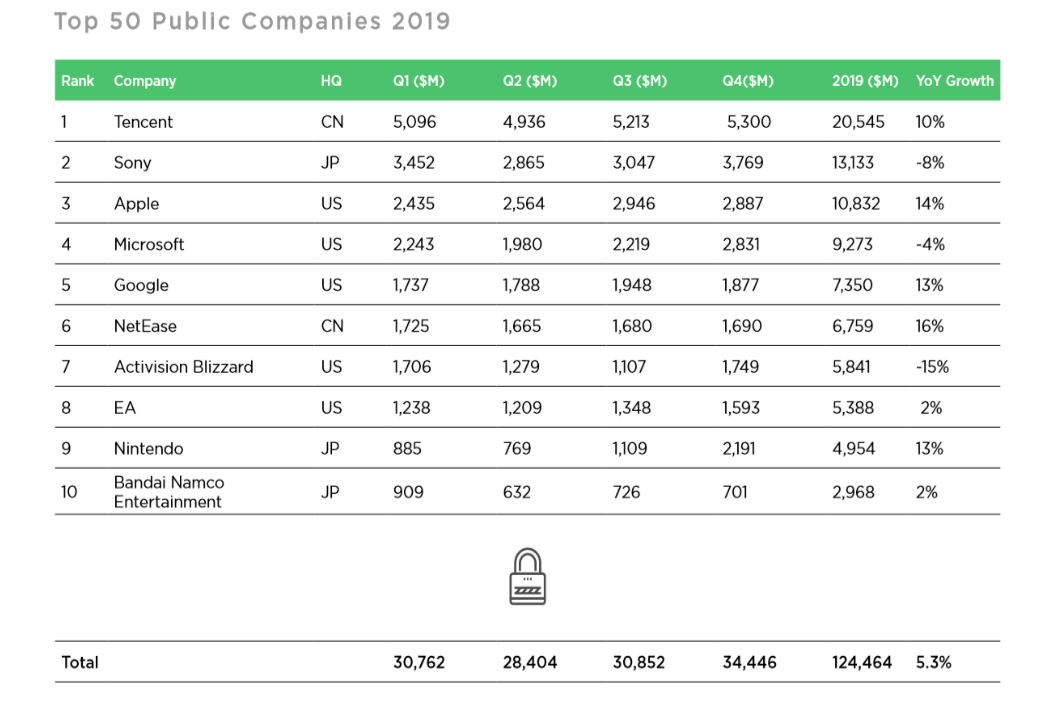

۵۰ شرکت سهامیعام برتر ۲۰۱۹

۵۰ شرکت سهامیعام برتر بازی درآمدی ۱۲۴.۵میلیارد دلاری در سال ۲۰۱۹ ایجاد کردند یعنی افزایشی +۵.۳ درصدی نسبت به ۱۱۸.۲ میلیارد دلار ۲۰۱۸. در سال ۲۰۱۹، ۵۰ شرکت بهتنهایی ۸۵٪ از کل بازار بازیهای جهانی را به خود اختصاص دادهاند. تنستت دوباره به مقام شماره ۱ نائل شد. در سال ۲۰۱۹، تنسنت درحالیکه ازطریق بازی پابجی موبایل (نام آن در چین بازی برای صلح است) از کاربران چینی درآمد کسب میکرد، بازارهای خارج از کشور خود را نیز دو برابر کرد. راهبرد تنسنت موفقیتآمیز بود، افزایش نرخ رشد سالانهی آن به +۱۰٪ در ۲۰۱۹ رسید. در میان رتبهبندی سراسری، سایر شرکتهای چینی -از جمله NetEase و -Perfect World پس از رفع مسدود شدن مجوزهای نه ماهه در ۲۰۱۸، از بازدههای مشابهی برخوردار شدند.

۵.مباحث تمرکز ویژه

کنسولهای نسل بعد: چه کسی آنها را خریداری خواهد کرد؟

در پایان سال ۲۰۲۰، سونی و مایکروسافت کنسولهای نسل بعدی خود را راهاندازی میکنند. PlayStation 5 و Xbox Series X پنجمین نسل از این کنسولهای نمادین خواهند بود. این شرکتها بههمراه نینتندو بر بازار کنسول سلطه دارند.

هر زمان که نسل جدیدی از کنسولها راهاندازی میشود، الگوی هزینهی پرداختکنندگان کنسول یک الگوی قابل پیشبینی مانند قبل است. با خرید کنسول میزان صرف هزینه نه تنها برای سختافزار افزایش مییابد، بلکه برای لوازم جانبی مانند کنترلرهای اضافی، هدست جدید یا سخت افزار VR نیز هزینهی بیشتری پرداخت میشود. یکی از سؤالهای کلیدی امسال این است که تأثیرگذاری کنسولهای جدید چه میزان خواهد بود. در نخستین سال راه اندازی کنسول، توسعهدهندگان و ناشران کاری دشوار پیشرو دارند: برآورد چگونگی تامین نیازهای اولین گروه بازیکن که به کنسولهای جدید روی میآورند، و تخمین میزان سرمایهگذاری بر اکثریت بازیکنهایی که به کنسول قبلی خود پایبند میمانند.

تأثیر کووید-۱۹ بر بازار جهانی بازی

جهان دورهای نابسامان و بیسابقه را سپری میکند و تأثیرات ویروس کرونا فراتر از حوزهی بازیها میرود. این شیوع در مدتی کوتاه تأثیرات گستردهای بر بازار بازیها داشت، و انتظار میرود پیآمدهای آن در سالهای آتی ازطریق بازار بازیها عیان شود.

در این مقاله تمرکزی ویژه داریم بر تکرار خلاصهای از مبحث چگونگی تاثیرگذاری همهگیریی این بیماری بر بازار، و سپس توصیف طیف وسیعی از تأثیرات رکود اقتصادی پسا-کرونا بر بازار بازیها. از آنجا که اقتصادهای جهانی برای بحران احتمالی پس از کووید-۱۹ از پیش آمادگی داشتهاند، مهم است بدانیم اختلالات پیشین –ازجمله آخرین رکود اقتصادی- چگونه بر بازار بازیها تأثیر گذاشته است.

اثرات کووید-۱۹

در دوران قرنطینهی اجباری، افراد بیشتر و بیشتری برای سرگرمی-خانگی به بازیها روی آوردهاند. فعالیت کاربر و درآمدهای بازی رکوردی جدید زده است. انتظار میرود این افزایش رکورد تأثیر مثبتی بر بازار داشته باشد. با این وجود، درپی اتمام قرنطینه فعالیتها و هزینههای بازی (بهطور موقت) بهمیزان چشمگیری کاهش مییابند، زیرا انتظار میرود مردم فعالیتهای خارج از خانه را در اولویت قرار دهند. حفظ کاربران جدید چالشی اساسی برای شرکتهای بازیسازی در ماههای آینده خواهد بود.

برای دریافت این گزارش به زبان انگلیسی به لینک زیر مراجعه نمایید: