آنچه در ادامه میآید، ترجمه پژوهش نیوزو با عنوان «گزارش بازار جهانی بازی با تمرکز بر متاورس و واقعیت مجازی» (Global Games Market Report: The VR & Metaverse Edition) است که توسط خانم هیلا هومند، پژوهشگر همکار دایرک ترجمه شده است.

برای دریافت و مطالعه گزارش اصلی به لینک انتهای مطلب مراجعه کنید.

با افتخار گزارش بازار جهانی بازیهای 2021 را به شما ارائه میدهیم. همهگیری کووید-19 هنوز به پایان نرسیده است و اگرچه قرنطینه و محدودیتها در حال کاهش است، اما زندگی همچنان از بازگشت کامل به حالت عادی فاصله دارد. سال 2020 بازه زمانی بیسابقهای برای بازار بازیها بود که رکوردهای مربوط به درآمد، تعدادکاربران و رشد را تکان داد. هر سه ماهه در سال 2020 رکورد درآمد مربوطه خود را (بر اساس درآمد بازیهای شرکتهای ثبت شده در فهرست رسمی) شکسته و روند معمولی سه ماهه دوم و سوم را از بین برد. اگرچه مسیر طولانی مدت بازیها بسیار مثبت است، اما نرخ رشد چشمگیر سال 2020 را نمیتوان برای یک سال دیگر حفظ کرد. قرنطینه در نیمه اول سال 2020 تقریباً شیوه زندگی و کار همه را تحت تأثیر قرار داد و استودیوهای بازی نیز از این قاعده مستثنی نبودند و منجر به تاخیرهای متعدد شد. علاوه بر این، زنجیرههای تامین جهانی همچنان در اثر این همهگیری و کمبود تراشه دچار اختلال شدند و با بازگشت سایر فعالیتهای اجتماعی به زندگی روزمره، توجه افراد به بازیها و اوقات فراغت کمرنگ میشود. ما همچنین انتظار داریم که اختلال در بازار جهانی تبلیغات دیجیتالی، که با حذف IDFA توسط اپل ایجاد شده است، بر برخی از ذینفعان بازار بازیهای تلفن همراه تأثیر منفی بگذارد، هرچند به اندازه کافی برای متوقف کردن هزینههای سرسامآور کاربران تلفن همراه کافی نیست. بسیاری از شرکتهای بازی موبایل برای جبران و رویارویی با این چالشها چشم به بازارهای جدید، استراتژیهای کسب درآمد، ژانرها و حتی سیستمعاملها دارند. در عین حال، ناشران فعال کنسولی و رایانههای شخصی همچنان به ارائه IP خود در تلفن همراه به امید افزایش دسترسی و بازارهای قابل آدرسدهی برای حفظ رشد قوی ادامه میدهند.

رویهمرفته، تأثیرات ذکرشده به این معنی است که بازار بازیهای 2021 احتمالاً اندکی کند میشود، اما فقط به این دلیل که رشد سال قبل به طور بیسابقهای بسیار قوی بود. اکنون، هنگامی که ما به تدریج از بیماری همهگیر جهانی رهایی مییابیم، در حال درک واقعی این مسئله هستیم که جهان ما و نقش بازی در آن تا چه اندازه به طور برگشتناپذیری تغییر کرده است. در حالی که همه در داخل خانه محبوس بودند، نقش بازیها به سرعت بسیار معنیدارتر از انواع دیگری از سرگرمی شد. باور منفی منسوخ پیرامون انجام بازیها در حال از بین رفتن بود و همهگیری این روند را تسریع کرد.

در عوض، بازیها به بخشی از دنیای ما تبدیل شدند: مقصد اصلی اجتماعات و وسیلهای برای جشن گرفتن رویدادهای زندگی. دنیای بازی با داشتن آواتارهای دیجیتالی برای بیان ما، جوامع را قادر میسازد تا میزبان تجربیات انسانی و اجتماعی فراوانی باشند که از طریق سایر رسانهها قابل دسترسی نیست. این رشد دنیای مجازی آنلاین – و فعالیتهایی که در آنها صورت میگیرد – منجر به هجوم توجه و فعالیت در اطراف چیزی شده است که معمولاً به آن متاورس (metaverse) گفته میشود. جنبش metaverse، که به سرعت توسط کووید-19 شتاب گرفت، به اندازه کافی قدرتمند است که فراتر از پایان همهگیری ادامه یابد. ما معتقدیم که این روند نقش مهمی در آینده بازی دارد.

روششناسی

هدف Newzoo این است که بهترین ارزیابی ممکن از اندازه بازار کلی بازیها را به تفکیک مناطق ارائه دهد. با توسعه بسیاری از نقاط داده، ما اطمینان حاصل میکنیم که اعداد و ارقام بهدستآمده در یک بخش، منطقه و سطح کشور/بازار منطقی است. در ادامه رویکرد خود را با جزئیات بیشتری شرح میدهیم تا به شما کمک کند پیشبینیهای ما را درک کرده و مقایسه با سایر منابع داده برای شما تسهیل شود.

در بالاترین سطح نیوزو بر سه معیار اصلی برای هر بازار تمرکز میکند: بازیکنان، پرداختکنندگان و درآمد. ما یک بازار را به عنوان یک کشور یا منطقه جغرافیایی در ترکیب با یک یا چند بخش بازی تعریف میکنیم.

اطلاعات مربوط به بازیکنان و پرداختکنندگان عمدتا بر اساس تحقیقات اولیه ما در خصوص مصرفکننده، رفتارهای مشتری در حوزه ورزشهای الکترونیکی و بازیها است که اساس درک دقیق ما از مصرفکنندگان و بازیها را تشکیل میدهد. در این تحقیق، که از اواخر ژانویه تا اوایل آوریل 2021 انجام شد، با بیش از 72،000 شرکتکننده که دعوت به مصاحبه شده بودند در 33 کشور یا بازار اصلی مصاحبه شد. سن پاسخدهندگان بین 10 تا 65 سال برای همه بازارها به جز ترکیه، آفریقای جنوبی، امارات متحده عربی، عربستان سعودی، اندونزی، هند، تایلند، سنگاپور، ویتنام، فیلیپین، مالزی، تایوان و چین است، که در خصوص این کشورها بازه سنی مد نظر بین 10 تا 50 سال است. روی هم رفته، این 33 کشور/ بازار شامل بیش از 90 % از درآمد بازیهای جهانی هستند. نتایج در سطح ملی نشاندهنده جمعیت آنلاین 10 تا 65 سال (یا 10 تا 50 برای تایوان و سنگاپور) برای کشورهای توسعه یافته با نفوذ اینترنت بالا است. در همین حال، در LATAM (برزیل، مکزیک، آرژانتین)، نتایج نشاندهنده کاربران فعال اینترنت 10 تا 65 ساله ساکن مناطق توسعهیافته و مسکونی است و در بازارهای خاورمیانه (امارات متحده عربی، عربستان سعودی و ترکیه) کاربران فعال اینترنت 10 تا 50 ساله که در مناطق توسعهیافته مسکونی زندگی میکنند. علاوه بر این، در چین، دادهها نمایانگر کاربران فعال اینترنت 10 تا 50 ساله هستند که در مناطق مسکونی توسعهیافته شهرها که در ردیف 1-4 تعریف شدهاند زندگی میکنند. در هند، آفریقای جنوبی و بازارهای نوظهور (اندونزی، مالزی، فیلیپین، تایلند، ویتنام) نتایج نشاندهنده کاربران فعال اینترنت 10 تا 50 ساله در شهرهای بزرگ منتخب است.

نسبت بازیکن و پرداختکننده از رفتارشناسی مصرفکننده با استفاده از معیارهای نفوذ اینترنت سازمان ملل متحد و ITU در برابر جمعیت آنلاین پیشبینیشده است. منطق پشت مدل این است که جمعیت آنلاین محرک مهمی برای تعداد بازیکنان بالقوه است و نشاندهنده این است که یک کشور/بازار چقدر میتواند در جمعیت بازیگران بالقوه خود انتظار رشد بیشتری داشته باشد.

تفاوت بین تعداد بازیکن و پرداختکننده در گزارش بازار بازیهای جهانی و رفتارشناسی مصرفکننده ناشی از استفاده از محدودههای سنی و سکونت در شهر اصلی (یعنی تمرکز بر شهرهای اصلی انتخابشده یعنی، تمرکز بر مناطق توسعهیافته مسکونی) برای بازارهای خاص میباشد. در گزارش بازار بازیهای جهانی، کل جمعیت در نظر گرفتهشده است، در حالی که در رفتارشناسی مصرفکنندگان بازیهای رایانهای و ورزشهای الکترونی ، ما بر افراد بین 10 تا 50 یا 65 سال متمرکز هستیم که به بازار بستگی دارد.

دادههای مربوط به درآمد از مدل بازار بازیهای پیشبینیکننده ما، که از رویکرد بالا به پایین برای اندازه بازار استفاده میکند، میآید. ما از دادههای کلان اقتصادی و سرشماری صندوق بینالمللی پول و سازمان ملل متحد، مانند درآمد خانوار و سرانه تولید ناخالص داخلی، دادههای حاصل از معاملات و فروشگاه برنامه از شرکای داده خود Airnow Data و Apptopia ، تحقیقات اولیه جمعآوریکننده، دادههای شریک، گزارش اطلاعات مالی مفصل توسط بیش از 100 شرکت دولتی و تحقیقات شخص ثالث. ما همچنین اطلاعات ارزشمندی را از مشتریان دریافت میکنیم که اغلب شرکتهای بینالمللی بازیسازی برجسته هستند.

درآمدهای تاریخی و نرخ رشد ما نشاندهنده نرخ دلار آمریکا در پایان سال است. نرخهای رشد پیشبینیشده ما نرخهای ثابت ارز را در آینده فرض میکند، اما ما نرخهای رشد تاریخی را به ارزهای محلی و نه دلارهای آمریکایی در نظر میگیریم، زیرا این امر تصویر بهتری از رشد اساسی را نشان میدهد.

ما درآمدها را به عنوان مبلغی که صنعت در هزینه مصرفکننده برای بازیها ایجاد میکند تعریف میکنیم: نسخههای فیزیکی و دیجیتالی بازی، هزینههای درونبازی و خدمات اشتراک مانند PlayStation Plus و Xbox Game Pass. درآمدهای تلفن همراه شامل بارگیریهای پولی و هزینههای درونبازی برای همه فروشگاهها، از جمله فروشگاههای شخص ثالث و بارگیری مستقیم است. میزان درآمدهای بهدستآمده شامل مالیات، تجارت دستدوم مصرفکننده به مصرفکننده، درآمدهای تبلیغاتی بهدستآمده در بازیها و حول آن، سخت افزار (جانبی)، خدمات مشاغل به مشاغل و صنعت شرطبندی و شرطبندی آنلاین که به طور سنتی تحت کنترل است را شامل نمیشود.

از نظر کشورها و مناطق، ما اندازه بازار را به عنوان میزان تولید شرکتها از مصرفکنندگان در آن قلمرو خاص تعریف میکنیم، برخلاف میزان تولید شرکتهای مستقر در یک منطقه خاص در سراسر جهان.

واژهشناسی

Active VR hardware install base

هدستهای VR مصرفکننده با قابلیت ردیابی موقعیتی 6DoF و حداقل یکبار در 12 ماه گذشته استفاده میشوند. ما هدستهای سازمانی را که میتوانند برای بازیهای VR استفاده شوند و هدستهایی که فقط از ردیابی 3DoF استفاده میکنند را در این تعریف حذف میکنیم. برای مثال، تمام هدستهای واقعیت مجازی مبتنی بر گوشیهای هوشمند مانند Samsung Gear VR و هدستهای مستقل سطح پایه مانند Oculus Go.

Augmented reality (AR)

فناوری که نماهای واقعی کاربران را با ورودی حسی تولیدشده توسط رایانه به عنوان تصویر یا صدا تکمیل میکند.

Big Spenders

پرداختکنندگانی که به طور متوسط ماهانه 25 دلار برای محتوای مربوط به بازی به ازای هر پلتفرم در رایانه، تلفن همراه یا کنسول هزینه میکنند.

Boxed full-game revenues

درآمدهای حاصل از فروش بازیها یا محتوای مربوط به بازی ارائهشده در رسانههایی با قابلیت ذخیرهسازی فیزیکی (به عنوان مثال، دیسک یا کارتریج). همچنین شامل نسخههای فیزیکی است که در فروشگاههای آنلاین سفارش دادهشده است.

Browser PC games

بازیهایی که در وب سایتهای بازیهای تفننی یا شبکههای اجتماعی انجام میشود.

Cloud gaming

همچنین به عنوان بازی درخواستی (on demand) نیز شناخته میشود، بازی ابری توانایی انجام یک بازی در هر دستگاهی بدون داشتن سخت افزار فیزیکی مورد نیاز برای پردازش آن یا نیاز به یک نسخه محلی از خود بازی است.

Compound annual growth rate (CAGR)

نرخ رشد ثابت در طی چند سال. در این گزارش ، همه CAGR ها بر اساس سالهای 2024-2019 است.

Console games

بازیهایی که مستقیماً یا از طریق کنسول روی صفحه تلویزیون پخش میشوند، مانند Xbox ، PlayStation و Nintendo ، یا در دستگاههای دستی، مانند Nintendo DS یا PS Vita.

(DoF)Degrees of freedom

تعداد مسیرها، موقعیتها و میزان آزادی که کاربران که در VR قابلیت ردیابی دارند، که برای ثبت حرکت به سنسورهای داخلی یا خارجی متکی است. در حالی که ردیابی 3DoF فقط سه نوع چرخش جهت (حرکت در راستای محور X ، حرکت در راستای محور Y و حرکت حول محور Z) را بررسی کرده و مورد سنجش قرار میدهد، 6DoF سه حرکت دیگر (بالا – پایین، چپ-راست و جلو – عقب) را اضافه میکند.

Digital full-game revenues

درآمد حاصل از فروش بازیها یا محتوای مرتبط با بازی که مستقیماً از یک فروشگاه آنلاین خریداریشده و از طریق دانلود دیجیتال در اختیار مصرفکننده قرار داده میشود، بهعنوان مثال، Play station store، Microsoft Store، Nintendo eShop، Steam و Tencent WeGame.

Downloaded/ Boxed PC games

بازیهای رایانهای دانلودشده از وبسایتها یا خدمات (به عنوان مثال، Steam یا Epic Games Store) یا به عنوان یک محصول بستهبندیشده (CD/DVD)، از جمله شامل انواع بازیهای MMO و MOBA.

Esports

بازیهای رقابتی در سطح حرفهای و در قالب سازماندهی شده (تور یا لیگ) با هدف مشخص (یعنی کسب عنوان قهرمانی یا جایزه) و تمایز واضح بین بازیکنان و تیمهایی که در حال رقابت با یکدیگر هستند.

Games (F2P) free to play

بازیهایی که (از نظر قانونی) دارای قابلیت رایگان بارگیری و بازی هستند، اغلب فرصت و امکان پرداخت درونبازی و برنامه را ارائه میدهند.

(GaaS)Games as a service

بازیها به عنوان یک سرویس، محتوای بازی یا دسترسی به بازیها را با یک مدل درآمد مداوم، به عنوان مثال، از طریق سرویس اشتراک بازی یا Battle pass فراهم میکند.

Game enthusiasts

همه افرادی که از طریق بازی کردن، مشاهده و/یا مالکیت با محتوای بازی درگیر میشوند.

Game revenues

درآمدهای مصرفکنندهای که توسط شرکتها در بازار جهانی بازیها ایجاد میشود، به استثنای فروش سختافزار، مالیات، خدمات جاری میان کسب و کارها، درآمدهای قمار آنلاین و شرطبندی، و درآمدهای تبلیغاتی به دست آمده در بازیها و حواشی مربوط به آن.

Highly engaged players

بازیکنانی که حداقل 15 ساعت در هفته را صرف بازی در رایانه شخصی، موبایل یا کنسول میکنند.

In-game revenues

درآمدهای حاصل از فروش اقلام درون بازی، از جمله بستههای رشد و توسعه یا محتوا، لوازم آرایشی/پوست و ظاهر، نیرو، صرفه جویی و ذخیره زمان، جعبههای شانس، شخصیتهای قابل بازی، مجوز دسترسی به محتوا با هزینه اولیه (battle pass/فصل)، ارزهای درون بازی، پاس های محتوا با هزینه ای مکرر و پاسهای پاداش.

Metaverse

محیط اجتماعی مجازی که در آن افراد میتوانند تجربههای مشترک را ایجاد کرده و درگیر آن شوند و تعامل داشته باشند.

Mobile Phone games

بازی هایی که بر روی تبلت یا تلفن های هوشمند انجام میشوند.

Non-fungible token (NFT)

یک واحد داده ذخیرهشده در بلاکچین که منحصربهفرد بودن و مالکیت داراییهای دیجیتالی را تأیید میکند.

Online population

همه افراد داخل یک کشور/بازار یا منطقه که از طریق رایانه یا دستگاه تلفن همراه به اینترنت دسترسی دارند.

Payers

همه افرادی که در شش ماه گذشته برای بازی در رایانه، کنسول، دستگاه تلفن همراه یا سرویس بازی ابری صرف هزینه کردهاند.

Pay to play (P2P) games

بازیهایی که با پرداخت ورودی یا پیشپرداخت و یا بازی های مبتنی بر اشتراک هستند.

Peripherals

محصولات سختافزاری مرتبط با حوزه بازی که برای بازی کردن استفاده میشوند، مانند موس بازی، صفحه کلید، هدست، کنترل کننده یا مانیتور.

Players

همه افرادی که در شش ماه گذشته بهروی رایانه، کنسول، دستگاه تلفن همراه یا خدمات بازی ابری بازی (دیجیتالی) انجام میدهند.

Spend/payer

متوسط درآمد سالانه به ازای هر پرداختکننده (درآمد بازی بر اساس پرداختکنندگان).

Subscription revenues

درآمدهای حاصل از هزینههای دورهای پرداختشده در راستای اشتراک محتوای بازی. سرویسی که کاربر می تواند با پرداخت مدت زمان از پیش تعیینشده به آن دسترسی پیدا کند. در این گزارش، این اصطلاح در زمینه سرویس اشتراک بازیها استفاده میشود، سرویسی که دسترسی به محتوای نرم افزاری را بدون اجازه دسترسی به بستر/ سخت افزاری که خدمات ابری ارائه میدهد را فراهم میکند.

Tablet games

بازیهایی که روی iPad یا هر تبلت دیگری انجام میشود.

Virtual Reality (VR)

شبیهسازی کامپیوتری یک تصویر یا محیط سهبعدی است که توسط شخصی با استفاده از تجهیزات الکترونیکی خاص، مانند هدست با صفحه نمایش درونی یا دستکش مجهز به حسگرها، میتواند به صورت ظاهرا واقعی یا فیزیکی با آن تعامل داشته باشد.

VR games revenues

درآمد بازیهای واقعیت مجازی که از طریق هدستهای VR مصرفکننده با قابلیت ردیابی موقعیتی 6DoF ایجاد میشود.

انواع شخصیتهای بازیکنان از دیدگاه نیوزو

تعیین شخصیت بازیکنان (Gamer Personas) روشی جدید برای تقسیمبندی علاقمندان به بازی در نحوه بازی، مشاهده و مالکیت آنها است.

All-Round Enthusiast

مصرفکنندگانی که عاشق بازی کردن، تماشای محتوای ویدئویی مرتبط با بازی و داشتن سخت افزار مخصوص بازی هستند، اما از نظر زمان یا هزینه مصرفشده به سطح Ultimate Gamers نمیرسند.

Backseat Viewer

مصرفکنندگانی که در Twitch و YouTube محتوای ویدیویی بازی یا ورزشهای الکترونیکی زیادی را تماشا میکنند اما به ندرت به بازی کردن میپردازند.

Bargain Buyer

مصرفکنندگانی که از تجربه بازی با کیفیت بالا، ترجیحاً عناوینی که رایگان بوده یا از تخفیف برخوردارند. بیتوجهی آنها به سختافزار آنها را به چشمانداز اصلی برای اشتراک بازی تبدیل میکند.

Community Gamer

مصرفکنندگانی که عشق آنها به بازی فراتر از بازی کردن مطلق بوده و به تعامل اجتماعی با اجتماع تشکیلشده پیرامون بازی میپردازند. آنها برای تقویت بحثهای بازی خود با سایر بازیکنان، محتوای ویدئویی بازی زیادی را مشاهده میکنند، وبلاگ میخوانند و پادکست گوش میدهند.

Hardware Enthusiast

مصرفکنندگانی که از نمونه بارز علاقمندان به فناوری هستند. کسانی که اغلب از اولین استفادهکنندگان بوده، دوست دارند یا رایانههای خود را بسازند یا ابزارهای جدیدی را امتحان کنند (به عنوان مثال ، هدست VR یا ساعت های هوشمند).

Lapsed Gamer

مصرفکنندگان که در حال حاضر از طرفداران پرشور بازی نیستند. آنها در گذشته بازی کردهاند اما در حال حاضر به هیچ وجه به بازی مشغول نیستند. آنها میتوانند مجدداً فعال شوند. بیش از یک چهارم آنها قصد بازی در آیندهای نزدیک را دارند.

Popcorn Gamer

مصرفکنندگان که کمی بازی میکنند اما از تماشای محتوای بازی بسیار بیشتر لذت میبرند.

Time Filler

مصرفکنندگانی که معمولاً در بستر موبایل بازی میکنند تا زمان خود را بگذرانند اما هرگز محتوای ویدئویی بازیها را تماشا نمیکنند. تقریباً یک سوم گیمرهای علاقهمندان زن در این گروه قرار میگیرند.

Ultimate Gamer

مصرفکنندگانی که همه چیز مربوط به بازی را دوست دارند، مالکیت و مشاهده – و بیشتر وقت آزاد و درآمدی که در اختیار دارند به تفریح اختصاص میدهند.

بازار جهانی بازیها 2021

مروری بر مناطقه و بخشها

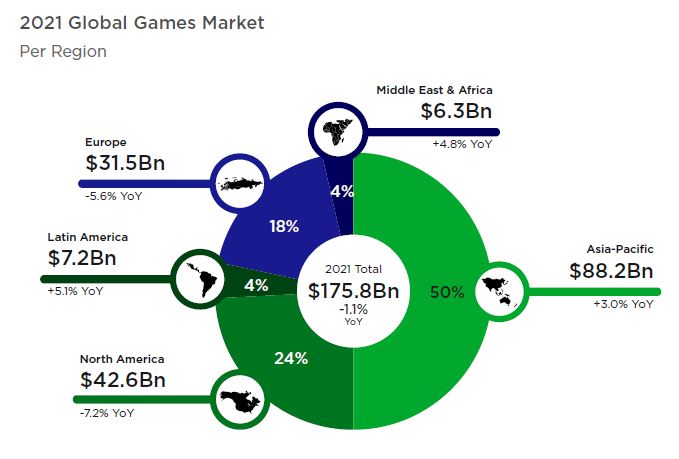

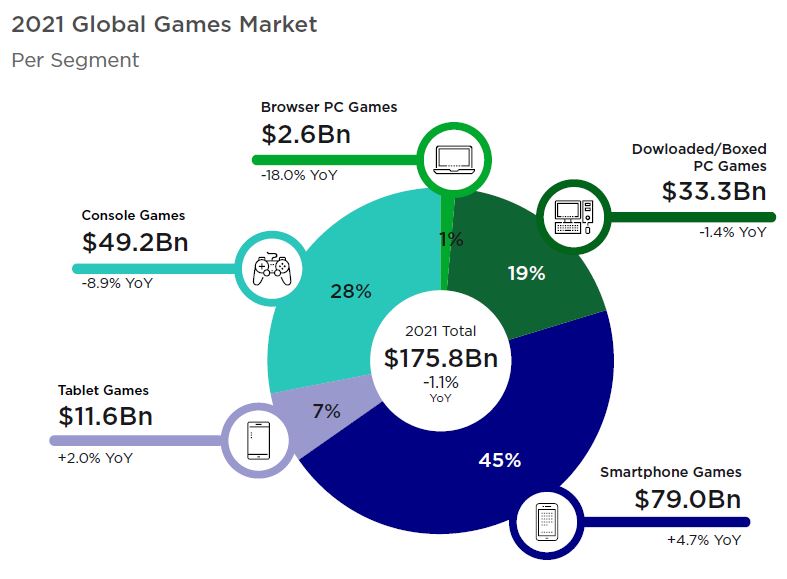

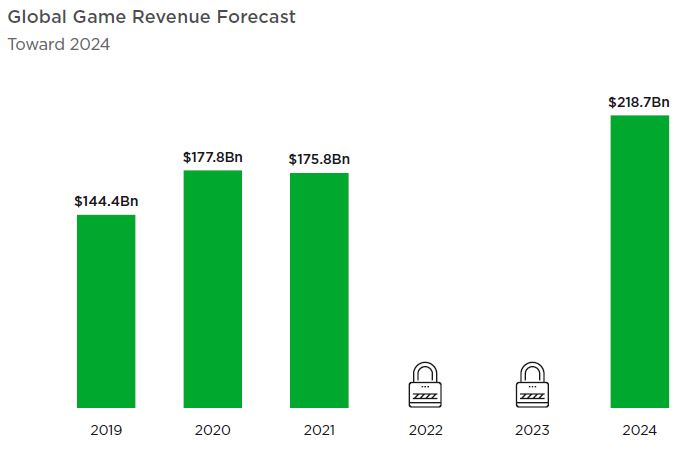

بازار جهانی بازیها در سال جاری 175.8 میلیارد دلار درآمد ایجاد میکند که نسبت به سال قبل از آن 1/1 درصد کاهش نشان میدهد. بخش زیر نحوه تقسیم این درآمدها نسبت به هر بخش و منطقه و همچنین رشد آنها تا سال 2024 را نشان میدهد.

- در حالی که کووید-19 منجر به افزایش مشارکت و هزینه در سال 2020 شد، اثرات منفی همهگیری در سال 2021 بیشتر آشکار شد. به طور خاص، کار از راه دور و قطع خطوط تأمین باعث ایجاد چالشهایی به ویژه برای کنسول و رایانه شخصی میشود.

- ما (نیوزو) پیشبینی میکنیم که بازیهای تلفن همراه در سال جاری 90.7 میلیارد دلار درآمد داشته باشد که 4.4٪ سالانه افزایش یافته و در نهایت بیش از نیمی از بازار بازیهای جهانی را شامل میشود.

- در مقایسه با کنسول و رایانه شخصی، موبایل کمتر تحت تأثیر آثار درجه دوم همهگیری قرار میگیرد. همانند سالهای گذشته، مناطق و بازارهای رشد مانند آسیاپاسفیک و خاورمیانه و آفریقا بیشترین افزایش موبایل را به دنبال خواهند داشت.

- رشد درآمد موبایل تا سال 2024 از عملکرد کنسول و رایانه شخصی پیشی میگیرد، که به دلیل رشد منطقه، ادامه نوآوری در کسب درآمد از تلفن همراه و ناشران بزرگ کنسول و رایانه های شخصی IP خود را به دستگاههای تلفن همراه منتقل میکنند.

- حذف IDFA توسط اپل قطعاً فضای بازاریابی تلفن همراه را مختل میکند و همچنین بازیهای تلفن همراه که از طریق تبلیغات و عناوینی که بر هدفگیری دقیق کاربران تکیه میکنند، متوقف میشود، اما هزینههای پرداختشده توسط مصرفکننده را متوقف نمیکند.

- رشد مداوم تلفن همراه به این معناست که سهم بازار رایانههای شخصی در سالهای آینده کمی کاهش مییابد. با این حال، محتوای نسل جدید کنسولهای در حال رشد، سهم کنسول از درآمد بازیهای جهانی را تا سال 2024 افزایش میدهد. عناوین بسیاری که در ابتدا برای 2021 تعیین شده بود، در سال 2022 و پس از آن عرضه میشود.

- ما پیشبینی میکنیم بازار کنسولها با کاهش 8.9 درصدی به 49.2 میلیارد دلار در سال 2021 برسد، که به طور قابل توجهی تحت تأثیر همهگیری و تأثیر آن بر توسعه کنسول AAA، که دارای همکاریهای تیمی قابل توجه و ارزش تولید بالا است، قرار دارد. این تأثیر بر روی رایانه نیز احساس میشود، هر چند به میزان کمتر.

- بازیهای پلتفرم رایانه 35.9 میلیارد دلار در سال 2021 تولید خواهند کرد که نسبت به سال قبل 2.8 درصد کاهش یافته است. اکثریت قریب به اتفاق این رقم (33.3 میلیارد دلار) از بازیهای رایانه ای جعبهای (دارای بستهبندی فیزیکی)/دیجیتالی تأمین میشود و بازیهای مرورگر 2.6 میلیارد دلار باقیمانده را به خود اختصاص میدهند. همچنان که بازیکنان مرورگر به سمت تلفن همراه حرکت میکنند، درآمد بازیهای مرورگر رایانههای شخصی تا سال 2024 کاهش مییابد.

- آسیا پاسفیک و آمریکای شمالی به ترتیب حدود 50 درصد و 24 درصد از درآمد بازیها را در سال 2021 به خود اختصاص خواهند داد. هر دو این سهم تا سال 2024 تا حدی کاهش مییابد، زیرا بازارهای آمریکای لاتین و خاورمیانه و آفریقا در مسیر رشد خود ادامه میدهند.

آسیا و اقیانوسیه، با 88.2 میلیارد دلار تنها در سال 2021، که 50.2 درصد از کل درآمد بازیها را تشکیل میدهد به وضوح بزرگترین منطقه جهان از نظر درآمد بازی است. چین با سهم 45.6 میلیارد دلاری خود، دارای اصلیترین نقش در اینجا است. به دلیل بازار گسترده بازیهای موبایلی منطقه، آسیا و اقیانوسیه کمتر تحت تأثیر کووید-19قرار گرفت. آمریکای شمالی به دلیل تأکید بیشتر بر روی کنسول، بیشتر تحت تأثیر قرار گرفته است، دومین منطقه بزرگ 2021 باقی می ماند و دارای درآمد بازی 42.6 میلیارد دلار (عمدتا از ایالات متحده) است. آسیا و اقیانوسیه و آمریکای شمالی به ترتیب با CAGR (نرخ رشد ترکیبی سالیانه) سالم +8،7٪ و +9/7٪ در مسیر رشد خوب هستند.

البته نرخ رشد بسیار بیشتر از میانگین جهانی در مناطق در حال رشد آمریکای لاتین و خاورمیانه و آفریقا است، به این معنی که سهم درآمد کلی آنها تا سال 2024 افزایش مییابد (سهم آمریکای شمالی و چین کمی کاهش مییابد). مانند آمریکای شمالی، اروپا نیز تحت تأثیر همهگیری قرار گرفت و درآمد 5.6 درصد بین سالهای 2020 تا 2021 کاهش یافت. با این حال، رشد از 2021 تا 2024، زمانی که سهم منطقه از درآمد بازیهای جهانی به طور پیوسته افزایش مییابد، قوی خواهد بود.

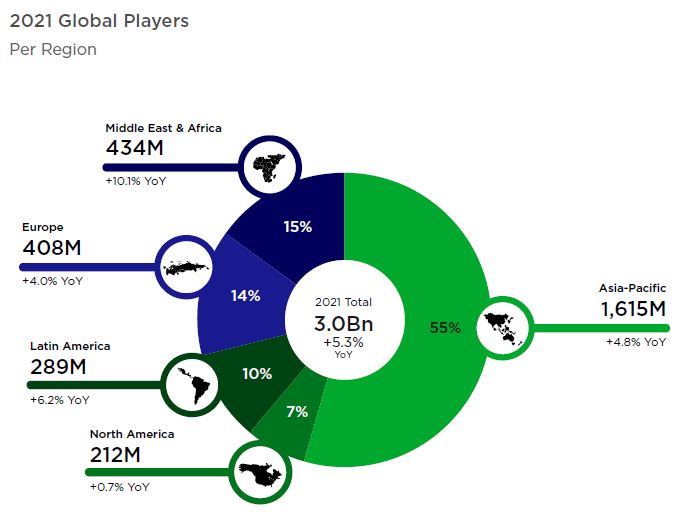

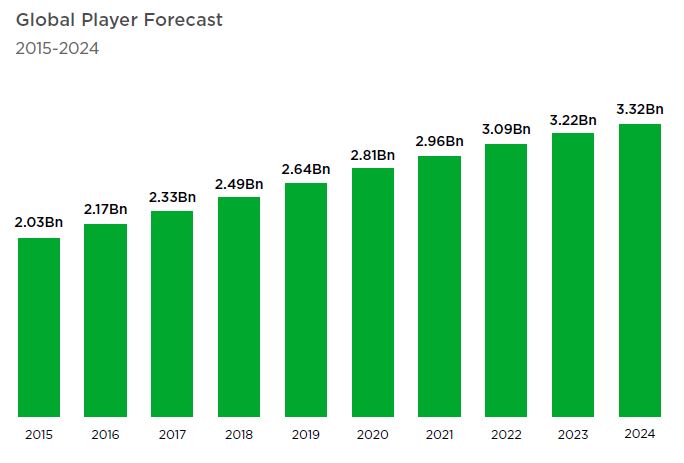

تقریباً سه میلیارد بازیکن در سراسر جهان در سال 2021 حضور خواهند داشت. این نسبت سال 2020 به میزان 5.3 + افزایش یافته است و نشان می دهد که رونق بازی در سال 2020 منجر به افزایش دائمی بازیکنان شده است و جایی برای رشد بیشتر دارد. همانطور که هر سال اتفاق می افتد، محرک های اصلی رشد بازیکنان عبارتند از افزایش جمعیت آنلاین، زیرساخت بهتر اینترنت و برنامههای تلفن هوشمند و دادههای تلفن همراه با قیمت مناسب. این محرکها به ویژه در مناطق در حال رشد مانند خاورمیانه و آفریقا و آمریکای لاتین، که از نظر تعداد بازیکنان، سریعترین مناطق در حال رشد هستند، تأثیرگذار هستند. آسیا و اقیانوسیه، که شامل مناطق در حال رشد مانند آسیای مرکزی و جنوبی و آسیای جنوب شرقی است، بیشترین بازیکنان را در خود جای داده است: 55 درصد از بازیکنان جهان در این منطقه زندگی میکنند.

این همهگیری تأثیری عمیقی بر تاخیر توسعه و انتشار بازی داشته است، که بر درآمد کل در سال 2021 تأثیر می گذارد، بیشتر در کنسول و در رایانه شخصی. در مقایسه با موبایل، بازی های کنسولی و رایانهای دارای تیمهای بزرگتر، ارزش تولید بالاتر و همکاریهای بیشتر در سطح کشور هستند. تاخیر در بازیهای جدید (پلیاستیشن 5 و ایکس باکس سری X|S) بسیار چالشبرانگیز است، مخصوصاً برای پلیاستیشن، که بازیهای تولیدشده اول شخص آنها فقط در زمان عرضه قیمت کامل دارند (برخلاف استراتژی ایکسباکس که مبتنی بر ارائه سرویس میباشد با Game Pass). این امر با کمبود جهانی نیمه هادیها همراه است، که بر عرضه لوازم الکترونیکی مصرفی، از جمله کنسولهای نسل بعدی و قطعات رایانهای درجه یک تأثیر منفی میگذارد. با توجه به این چالشها، بازار کنسولهای 2021 با 8.9 درصد کاهش سالیانه به 49.2 میلیارد دلار و رایانه شخصی با 2.8 درصد کاهش به 35.9 میلیارد دلار کاهش مییابد. رشد هر دو بخش بعد از سال جاری از سر گرفته میشود.

این همهگیری تأثیرات منفی کمتری روی تلفن همراه داشته است، که بیشتر به خریدهای درونبرنامهای برای عناوین محبوب و موجود در حال حاضر متکی است. این بخش حتی در مسیر رشد +4.4 درصدی سالیانه به 90.7 میلیارد دلار در سال 2021 قرار دارد. اگرچه بازیهای تک پلتفرم و چند پلتفرم روی موبایل اشتهای مصرفکنندگان را برای گوشیهای هوشمند آماده بازی افزایش میدهند، کمبود جهانی نیمهرسانا تأثیر کمتری خواهد داشت. زیرا سختافزار به طور کلی یک عامل کمتر حیاتی برای بازیکنان موبایل است.

با این حال، حذف IDFA (شناسه برای تبلیغکنندگان) توسط اپل بر بخش تلفن همراه تأثیر میگذارد و روشهایی را که شرکتهای تلفن همراه اثربخشی تبلیغات خود را اندازهگیری میکنند، مختل میکند. به طور طبیعی، این بدان معناست که بازیهای تلفن همراهی که از طریق تبلیغات درآمدزایی میکنند، بیشتر تحت تأثیر قرار خواهند گرفت (توجه داشته باشید: Newzoo درآمدهای تبلیغاتی را در روش خود لحاظ نمیکند). ناشران بازی که به هدفگیری دقیق کاربر متکی هستند نیز تحتتأثیر قرار خواهند گرفت. با این وجود، هزینه پرداختی از جانب مصرفکننده همچنان قوی است، به خصوص در چین، که ممکن است اثرات حذف IDFA را کمتر از جاهای دیگر احساس کند. در سطح جهانی، انتظار میرود محرکهای رشد بر تأثیرات منفی غلبه کنند و صنعت موبایل به سرعت در استاندارد جدید اپل دست به نوآوری بزند. در حالی که پیشبینی بازیهای موبایلی Newzoo همچنان مثبت است، ما طبق معمول به نظارت دقیق این فضا ادامه میدهیم.

تحولات کلیدی تا سال 2024

بازار بازیها به سرعت پس از افت خفیف خود در سال 2021 بهبود خواهد یافت. در سطح جهانی، بازار با CAGR 8.7+ بین سالهای (2024-2019) رشد خواهد کرد تا به 218.7 میلیارد دلار در سال 2024 برسد تا از آستانه 200 میلیارد دلار در سال 2023 عبور کند.

با نگاهی به آینده، تعداد بازیکنان جهانی در سال آینده در سال 2022 از مرز 3 میلیارد عبور خواهد کرد. این تعداد با نرخ CAGR 5.6%+ (بین سال های 2015 تا 2024) به 3.3 میلیارد تا سال 2024 ادامه خواهد داد. رشد بازیکنان با کاهش بیشتری روبرو خواهد بود به واسطه افزایش دسترسی کشورهای جهان به اینترنت (موبایل). تا سال 2024، نرخ رشد بازیکنان به 3.2٪+ کاهش می یابد. بر اساس بخش، اکثر بازیکنان در بخش تلفن همراه بازی می کنند. در سال 2021، 2.8 میلیارد از تقریباً 3.0 میلیارد بازیکن در چارچوب تلفن همراه بازی می کنند. تا سال 2024، ما (نیوزو) پیشبینی میکنیم که 3.1 میلیارد بازیکن موبایل وجود داشته باشد که به معنای عبور از 3 میلیارد بازیکن در سال قبل است. در مقایسه، در سال 2021، 1.4 میلیارد بازیکن رایانه شخصی وجود خواهد داشت که شامل پخشکنندههای مرورگرهایی است که به آرامی به پلتفرم موبایل مهاجرت میکنند. کنسول توسط 871 میلیون نفر در سال 2021 مورد استفاده جهت بازی قرار خواهد. تعداد بازیکنان کنسول تا سال 2024 به افزایش خود ادامه خواهد داد، به ویژه با افزایش جایگاه بازیهای کنسول در بازارهایی مانند چین و کره جنوبی، جایی که بازیهای کنسولی به طور سنتی رونق نداشتند.

روندهای جهانی کلیدی

عصر جدیدی برای موبایل: حذف IDFA تبلیغات بازیهای موبایل و جذب کاربر را مختل میکند

در حدود یک دهه گذشته، بازیهای موبایلی به سرعت به بزرگترین بخش بازی از نظر درآمد و بازیکنان تبدیل شده است. رشد چشمگیر بازار باعث نوآوری در زمینه کسب درآمد، جذب کاربر (UA) و هدف قرار دادن مصرفکنندگان با ارزش بالا شد. توسعهدهندگان موبایل در استفاده از دادههای رفتاری برای طراحی، بهینهسازی و بازاریابی بازیهای جذاب، بی همتا هستند. تیمهای رشد از شناسه برای تبلیغکنندگان (IDFA) اپل برای ارجاع، تجزیه و تحلیل، جلوگیری از تقلب، بهینهسازی کمپین و موارد دیگر استفاده میکنند. بنابراین، حذف IDFA توسط اپل اساساً اساس توسعه و عملیات بازیهای موبایل را به چالش میکشد و فرآیندهای UA و تبلیغات را در سراسر صنعت تلفن همراه مختل میکند.

هویت برند در قلب فعالیت ادغام و تملک بازیسازها است

در بازیها، فعالیتهای ادغام و تملک (M&A) اخیراً افزایش قابل توجهی داشته است، زیرا برخی از بزرگترین بازیگران بازار، از جمله Tencent، Embracer Group Microsoft و Sony به مسیرهای ادغام ادامه میدهند. اگر نگرانیهای مربوط به ضدرقابتپذیری را کنار بگذاریم، این خریدها به نفع طرفهای خریداریشده است، چرا که به سرمایه و بودجهای دسترسی پیدا میکنند که قبلاً امکانپذیر نبود. برخی از بزرگترین شرکتهای فناوری در جهان برای ورود به بازار بازیها به تنهایی تلاش کردهاند، و اغلب برای ناشران سخت و مخاطرهآمیز است که در ژانرهای جدید با IP تثبیتنشده اقدام کنند. برای این منظورادغام و تملک و سرمایهگذاری راهی کارآمدتر و کم خطرتر برای ناشران است تا محتوای پیشنهادی خود را تقویت کنند، وارد ژانرها و بازارهای جدید شوند و رشد را تسهیل کنند. برای بسیاری از ناشران بازی، هویت برند هسته اصلی استراتژی M&A آنها است.

خطوط محو بین کنسول، رایانه شخصی و موبایل: بازی همچنان به سمت استقلال از چارچوب پلتفرم و بسترهای انحصاری سرعت میگیرد

ده سال پیش، هر اکوسیستم بازی مربوطه – کنسول، رایانه شخصی و موبایل – اساساً از یکدیگر تفکیک شده بودند. به لطف نوآوریهای مستمر در بازی بین پلتفرمی، پیشروی در بازی از طریق پلتفرمهای مختلف، اشتراکها، خطوط بین این پلتفرمها مبهم است.

Crossplay؛ پرداختن و ادامه روند بازی از طریق پلتفرمهای متفاوت اکنون برجسته و در حال رشد است

بازیهای استثنایی مانند Final Fantasy XI از Square Enix نمونههای اولیه بازیهایی با قابلیت Crossplay در ژانر اکشن هستند، اما اپیک گیمز مدافعی برای کراسپلی بین پلتفرمهای مدرن بوده است و در نتیجه Fortnite به اولین عنوانی تبدیل شد که دارای crossplay بین رایانههای شخصی، پلیاستیشن، ایکسباکس و سوییچ بود. شرکتهایی مانند مایکروسافت (Minecraft) و Activision Blizzard (call of duty: modern wars) به زودی این روند را دنبال کردند. اخیراً، Activision Blizzard کراس پلی را برای Overwatch در رایانه های شخصی، ایکس باکس، سوییچ و پلی استیشن فعال کرده است.

هرچند این روند از رواج کمتری برخوردار است، اما برخی از بازیها دارای قابلیت پخش متقابل بین موبایل و سایر پلتفرمها هستند، از جمله Fortnite، Hearthstone، Minecraft، و شاید مهمترین آنها miHoYo’s Genshin Impact، که یک بازی برای موبایل و عنوان اولیه در یک IP جدید است.

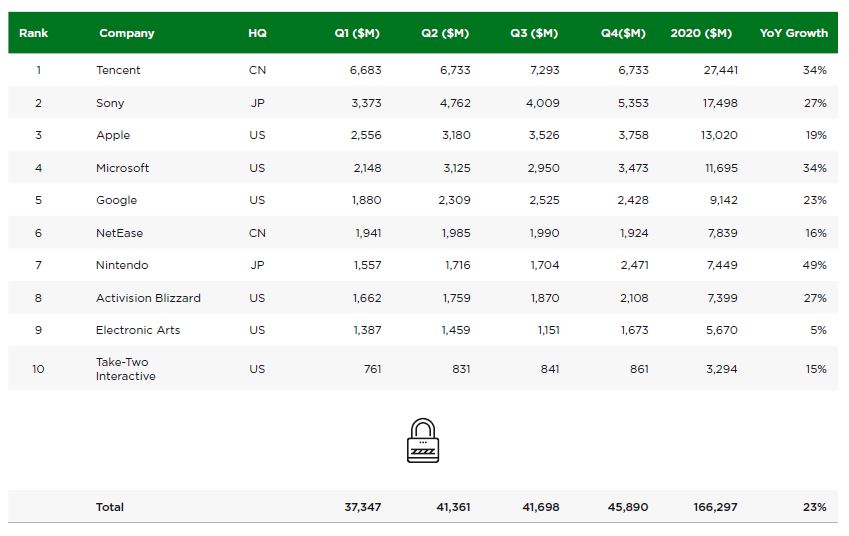

100 شرکت برتر عمومی در سال 2020

100 شرکت رسمی برتر بازی روی هم رفته درآمدی معادل 166.3 میلیارد دلار در سال 2020 داشتهاند. این رشد چشمگیر حاکی از 23٪ رشد سالیانه بوده و 94٪ از بازی های سال 2020 را تشکیل میدهد (درآمدهای بازار (به استثنای تبلیغات)). 100 شرکت برتر تقریباً 93 درصد از درآمد در سال 2019 را به خود اختصاص دادند. سال 2020 یک سال قوی برای این شرکتهای بزرگ بود. غول فناوری چینی Tencent که مالک Riot Games است و در برخی از بزرگترین شرکتهای بازار سهام دارد، تا حد زیادی بزرگترین شرکت بازی است. بازیهای مربوط به Tencent درآمدی معادل 27.4 میلیارد دلار در سال گذشته، و رشد + 34 درصد دوره سالیانه داشته که تقریباً 10 میلیارد دلار بیشتر از شرکت شماره 2 یعنی سونی است.

اندازه بازار VR

پیش از سال 2020، واقعیت مجازی (VR) مدتها برای دستیابی به انتظارات قبلی تلاش میکرد و یکی از موانع آن هزینه بالای ورود آن بود. هدستها اثبات نشده بودند، بیشتر هدستها برای اجرای نرمافزار به رایانههای شخصی با سطح بالاتر و با مشخصات VR آماده نیاز داشتند، از طرف دیگر هم هدستها و هم رایانههای شخصی بازی بسیار گران بودند. بنابراین، یک چرخه لاینحل بوجود آمد که در آن مشتریان قبل از خرید یک هدست منتظر ارائه محتوای VR قوی بودند و توسعه دهندگان منتظر بودند تا پایه نصب VR قبل از ایجاد محتوای VR (AAA) افزایش یابد. با این حال، دوران شکوفایی آغاز شد. بازار VR با سرعت بیشتری نسبت به قبل در حال رشد است.

در مارس 2020، دو رویداد مسیر رشد VR را تغییر خواهند داد. دستورات قرنطینه مرتبط با COVID-19 منجر به سپری شدن زمان بیشتری در خانه نسبت به قبل شد و Valve Half-Life: Alyx را منتشر کرد. تقاضای فزاینده برای بازی در دوران همه گیری، تجربههای فراگیر برای گریز از واقعیت و کار مشترک در محیطهای مجازی، همراه با عنوان موردانتظار یکی از معروفترین فرنچایزهای بازی، باعث پذیرش بیشتر هدستهای PC VR شد. در اکتبر 2020، فیسبوک Oculus Quest 2 را منتشر کرد که سبکتر، قدرتمندتر و ارزانتر از نسخه قبلی خود است. قیمت پایینتر Oculus Quest 2 و راهاندازی آسان (بدون نیاز به رایانه/کنسول یا کابل) به کاهش موانع پیش روی ورود VR کمک کرد.

محدوده اندازه بازار VR

اول از همه، ما محدوده اندازه بازار VR خود را بر اساس هدستهای واقعیت مجازی با قابلیت ردیابی موقعیتی شش درجه آزادی عمل و درآمد حاصل از بازیهای VR که از طریق این هدستها ایجاد میشود، تعریف میکنیم. بنابراین، ما هدستهای اقتصادی، مانند سری Vive Focus را که میتوانند برای اجرای بازیهای واقعیت مجازی نیز مورد استفاده قرار دهند، حذف میکنیم. درجه آزادی (DoF) به تعداد جهت های ردیابی موقعیت کاربران در VR اشاره دارد که برای ثبت حرکت به حسگرهای داخلی یا خارجی متکی است. در حالی که ردیابی 3DoF فقط سه نوع چرخش جهتی (حرکت در راستای محور X ، حرکت در راستای محور Y و حرکت حول محور Z) را اندازه گیری میکند، 6DoF سه حرکت جهتی دیگر ((بالا – پایین، چپ-راست و جلو – عقب) اضافه میکند و به بازیکنان این امکان را میدهد که به جای ایستادن در یک فضای مجازی به صورت فیزیکی در یک نقطه حرکت کنند. ما معتقدیم که 6DoF برای تجربههای همه جانبه بازی VR ضروری است. بنابراین، ما هدست هایی را که فقط از ردیابی 3DoF استفاده می کنند، حذف می کنیم. به عنوان مثال، تمام هدست های واقعیت مجازی مبتنی بر تلفن هوشمند (Samsung Gear VR، Google Daydream و Cardboard) و هدست های مستقل سطح پایه مانند Oculus Go.

علاوه بر این، ما در حال حاضر هدستهای واقعیت مجازی مصرفکننده محلی، مانند Pico Neo 3 در آسیا را به دلیل کمبود منبع دادههای قابل اعتماد، مستثنی میکنیم. برای حفظ دقت اندازه بازار خود، زمانی که منابعی برای دادههای قابل اعتماد را شناسایی کنیم آنها را در محدوده بررسی خود قرار میدهیم.

ما هدستهای VR مصرفکننده را در قالب سه اکوسیستم دستهبندی میکنیم: PlayStation VR، PC VR، و VR مستقل. PC VR شامل هدستهای واقعیت مجازی مصرفکننده است که برای اجرای نرمافزارهایی مانند Valve Index، Oculus Rift، و HTC Vive Cosmos به رایانهای با قابلیت واقعیت مجازی نیاز دارند. VR مستقل شامل Oculus Quest و Quest 2 است که برای انجام بازی ها لزوماً به رایانه شخصی یا اتصال هدست به رایانه شخصی نیاز ندارند.

در نهایت، ما فقط جانشینان بالقوه برندهای موجود را در پیش بینی های خود لحاظ می کنیم. هم ورود هدستهای (برند) تغییر دهنده و موثر بر بازیها و هم معرفی جزئیات تخریب کننده و قیمتهای نجومی میتواند به راحتی بر وضعیت بازار تأثیر بگذارد. از این رو، Newzoo به نظارت دقیق بر بازار ادامه خواهد داد.

تعریف ما از پایه نصب سخت افزار VR فعال این است که هدست ها حداقل یک بار در 12 ماه گذشته مورد استفاده قرار میگیرند.

از داستان تا واقعیت: متاورس

روند گسترش متاورس ثابت خواهد ماند. در حالی که هنوز در مورد تعریف این عبارت اختلاف نظر وجود دارد، ما با مد نظر قرار دادن بازی به عنوان عاملی با اهمیت فزاینده در دنیای مجازی و کلید دیجیتالی در گشودن فضاها و هویتهای جایگزین برای تجربیات مشترک انسانی میشناسیم. ترکیبی از قواعد قرنطینه مرتبط با کووید-19، که منجر به افزایش شبیهسازی فعالیتهای دنیای واقعی شد، و رهبری فکری افرادی با قدرت تخیل بالا مانند تیم سوینی و متیو بال، به مفاهیم مجازی که معروفترین آنها در کلاسیکهای علمی تخیلی Ready Player One و Snow Crash به تصویر کشیده شده است، اجازه رشد داد. در حال حاضر، احساس ناگزیر بودن در مورد آمدن متاورس وجود دارد. اگرچه این مفهوم از یک مفهوم واحد دور است، اما اکثر آنها موافقند که ما به سرعت به مشارکت بیشتر در جهان های شبیهسازی شده نزدیک میشویم که حتی از جهان واقعی ما بیحدومرزتر هستند.

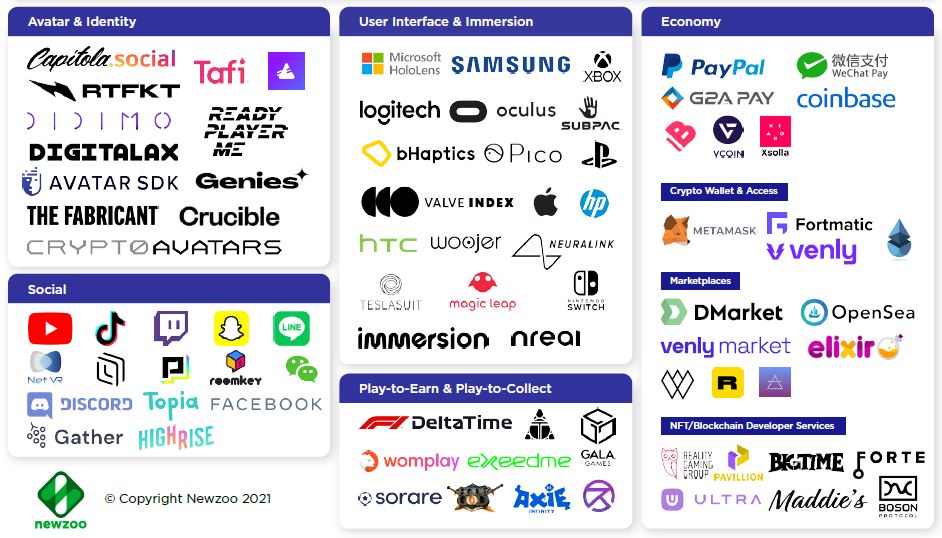

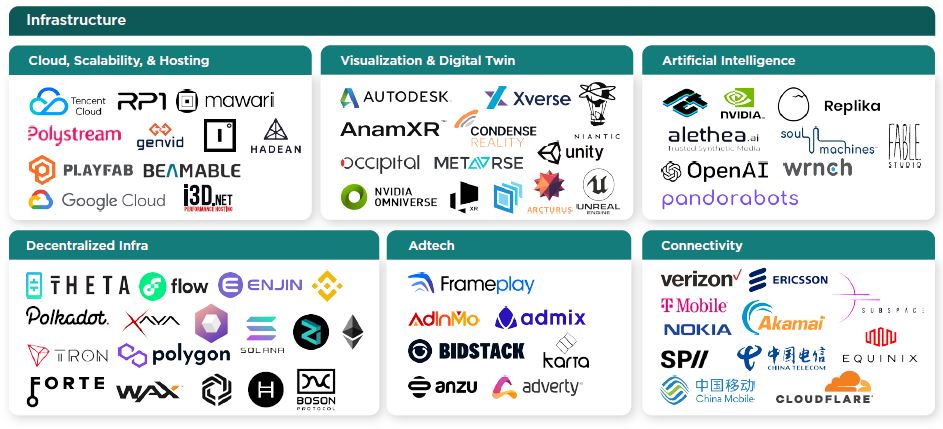

اگرچه متاورس در نظر بسیاری از بینندگان میتواند مفهومی غیرممکن «دور» باشد، اما حقیقت این است که ما در حال حاضر در نسخهی اولیه آن زندگی میکنیم و آینده قبل از اینکه واقعاً برای آن آماده باشیم، اینجا خواهد بود. نمودار زیر اکوسیستم متاورس کنونی را به تصویر میکشد:

روند گسترش متاورس ثابت خواهد ماند. در حالی که هنوز در مورد تعریف این عبارت اختلاف نظر وجود دارد، ما با مد نظر قرار دادن بازی به عنوان عاملی با اهمیت فزاینده در دنیای مجازی و کلید دیجیتالی در گشودن فضاها و هویتهای جایگزین برای تجربیات مشترک انسانی میشناسیم. ترکیبی از قواعد قرنطینه مرتبط با کووید-19، که منجر به افزایش شبیهسازی فعالیتهای دنیای واقعی شد، و رهبری فکری افرادی با قدرت تخیل بالا مانند تیم سوینی و متیو بال، به مفاهیم مجازی که معروفترین آنها در کلاسیکهای علمی تخیلی Ready Player One و Snow Crash به تصویر کشیده شده است، اجازه رشد داد. در حال حاضر، احساس ناگزیر بودن در مورد آمدن متاورس وجود دارد. اگرچه این مفهوم از یک مفهوم واحد دور است، اما اکثر آنها موافقند که ما به سرعت به مشارکت بیشتر در جهان های شبیهسازی شده نزدیک میشویم که حتی از جهان واقعی ما بیحدومرزتر هستند.

اگرچه متاورس در نظر بسیاری از بینندگان میتواند مفهومی غیرممکن «دور» باشد، اما حقیقت این است که ما در حال حاضر در نسخهی اولیه آن زندگی میکنیم و آینده قبل از اینکه واقعاً برای آن آماده باشیم، اینجا خواهد بود. نمودار زیر اکوسیستم متاورس کنونی را به تصویر میکشد: